土地や建物などの固定資産をお持ちの方には、ぜひ一度確認していただきたいことがあります。

それは、固定資産税を払いすぎていないかということです。

固定資産の所有者が、年に1度収めることになっている固定資産税ですが、実は市町村の職員による税額の計算ミスがしばしばあります。あなたの固定資産税が計算ミスされていると、本来払わなくてもいい税金まで納めている可能性があります。

そして、もしあなたが固定資産税額を払いすぎていることが認められた場合、過去払いすぎた分については還付を受けることができます。

以上から、固定資産の所有者のみなさんは、自分が固定資産を払いすぎていないかのチェックと還付を受ける方法については、絶対に知っておく必要があるのです。

そこでこの記事では、固定資産税の基本情報から固定資産税を払いすぎていないかのチェックポイント、還付を受ける方法、専門家に依頼するための手順まで、固定資産税の還付に関する情報を網羅的にまとめました。

固定資産所有者の方は、ぜひ参考にしてくださいね。

目次

1.固定資産税を払いすぎている場合がある?

1-1.固定資産税とは

固定資産税とは、毎年1月1日に土地や家屋といった固定資産の所有者に対し市町村が課税する税金です。

固定資産税の税額は、下記の計算式で算出されます。

固定資産税額=固定資産税評価額×1.4%

固定資産税評価額とは、総務大臣が定めた基準に基づいて各市町村が決定する土地の評価額です。固定資産税のほか、都市計画税や登録免許税など、不動産にまつわる税金の計算にはよく使用されます。

固定資産税の計算についてより詳しく知りたい方は、固定資産税評価額の計算方法|土地は?建物は?の記事で解説していますので、あわせて参考にしてください。

1-2.固定資産税を払い過ぎている可能性があります

実は、あなたは固定資産税を払いすぎている可能性があります。

上でご紹介した固定資産税評価額は、市町村の職員によって計算されます。

市町村の職員は、土地や建物など固定資産の専門家ではありません。よって、複雑な固定資産税評価額の計算を間違える可能性は十分にありえます。

また、市町村の職員は3年程度で配置転換されます。なので、正確な固定資産税額算出ができるスキルのついた職員が定着しません。

以上の理由から、固定資産税の計算はミスが起きるケースがしばしばあるのです。

こうした計算ミスから、固定資産税額が多めに計算され、納税者が払いすぎているということが起きてしまうのです。

・市町村の職員は3年程度で配置の転換がある

1-3.固定資産税を払いすぎている可能性が高いケース

固定資産税を払いすぎている可能性が高いのはどのようなケースでしょうか。

以下、チェックポイント的にまとめてみましたので参考にしてください。

・所有する土地の中に、高低差や崖になっている部分がある

・所有する土地の間口が小さい

・所有する土地が道路に面していない

・所有する土地の中に、道路を含んでいる

・所有する宅地の中に、畑や雑種地が混在している

・所有する敷地が、駐車場と隣接している

・所有する土地が、隣との境界がフェンスなどなくて不明確である

・所有する土地上に、今は使っていない古い店舗がある

・昔古屋を取り壊し、今は駐車場にしている

・実際は駐車場として使用しているのに、課税明細書を見たら「宅地」となっている

・広い敷地内に、二世帯住宅を建てて住んでいる

・所有する土地上に、昔事業用で使っていた倉庫や建物がある

・固定資産税の課税明細について確認したことがない

・所有する家屋が、建築当初の評価額が1棟で2億円以上である

・最近、店舗あるいは事務所を住居用に変更した

・建物内に商業スペースと住宅スペースが併存している

・事業用建物として使用しており、償却資産の申告もしている

自分の固定資産税の計算にミスがないかは、固定資産税の計算を勉強した上で「縦覧」という制度を利用して自分で確認することもできます。

参照:固定資産税評価額の計算方法|土地は?建物は? 1-3-2.縦覧

ただ、固定資産税の計算は非常に複雑ですので、専門家に依頼する場合がほとんどです。専門家に依頼する場合どうしたらいいかについては、後ほど詳しく解説します。

2.払いすぎた固定資産税は返してもらえる?

2-1.固定資産税の還付について

さて、払いすぎた固定資産税は返してもらえるのでしょうか。

きちんと国に申請すれば、払いすぎた固定資産税は還付を受けることができます。

2-2.どれくらい還付されるのか

払いすぎた固定資産税はどれくらい還付されるのでしょうか。

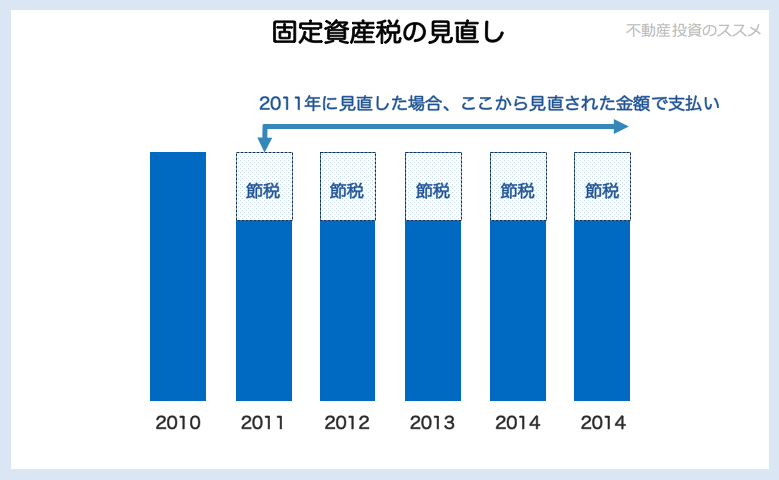

固定資産税が再評価され減額になった場合、過去に支払ったものに関しては地方税法に基づいて最大5年間分(*市町村によっては10年20年)の「過払い固定資産税」が還付されます。

さらに、一度固定資産税額が見直されれば、以後も見直された額で支払えば良いことになります。

2-3.還付を受ける方法

では、還付を受けるにはどのような方法をとれば良いのでしょうか。

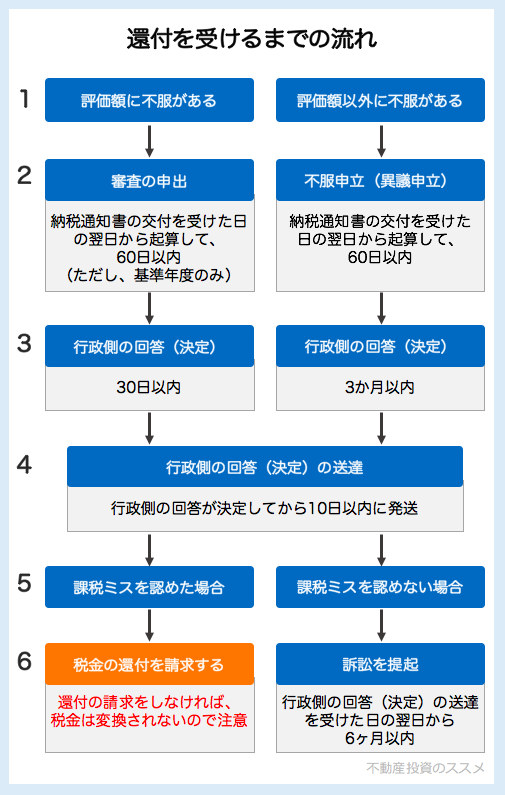

最初にすべきこととして、審査の申出、もしくは不服申立があります。

「固定資産税評価額」の計算について不服がある場合は、固定資産評価審査委員会に対して審査の申出をします。一方、固定資産税評価額以外のこと(課税標準額、税額など)について不服がある場合は、市町村に対して不服申立をします。

審査の申出や不服申立の結果、行政が課税ミスを認めた場合は税金の還付を請求する必要があります。一方、行政が課税ミスを認めなかった場合、それでもミスがあると思うならば訴訟を提起することができます。

これらの流れを詳しくまとめると、以下の図のようになります。

これらの手続きは、自分で行うこともできますが、過払いがないかのチェックを専門家に依頼すれば、そのままやってくれるでしょう。

2-4.返済期間について

払いすぎた固定資産税は何年分さかのぼって還付を受けられるのかについて、詳しくみていきましょう。

2-4-1.原則は5年分

地方税法によれば、払いすぎた税金(この場合固定資産税)は5年で消滅時効にかかります。つまり、過去5年分までさかのぼって還付を受けられることになっています。

よって、還付を受けられるのは過去5年分についてまでというのが原則だと覚えておきましょう。

第一八条の三 地方団体の徴収金の過誤納により生ずる地方団体に対する請求権及びこの法律の規定による還付金に係る地方団体に対する請求権(以下第二十条の九において「還付金に係る債権」という。)は、その請求をすることができる日から五年を経過したときは、時効により消残する。参考:総務省 地方税法

2-4-2.例外的に10年、20年分になる場合も

上記の通り原則的には5年分ですが、例外的に10年分、20年分となるケースがあります。それは、以下の2つの場合です。

①「重大な錯誤(さくご)」がある場合

②「過徴収金返還要項」による返還の場合

①について

「重大な錯誤」は、地方税法417条1項に出てくる文言です。

第四一七条 市町村長は、第四百十一条第二項の規定による公示の日以後において固定資産の価格等の登録がなされていないこと又は登録された価格等に重大な錯誤があることを発見した場合においては、直ちに固定資産課税台帳に登録された類似の固定資産の価格と均衡を失しないように価格等を決定し、又は決定された価格等を修正して、これを固定資産課税台帳に登録しなければならない。この場合においては、市町村長は、遅滞なく、その旨を当該固定資産に対して課する固定資産税の納税義務者に通知しなければならない。参考:総務省 地方税法

要するに、「重大な錯誤」があった場合、上で紹介した「審査の申出」などの原則的な手続きを経ることなく、市町村は直ちに税額を修正しなくてはいけないのです。

「重大な錯誤」とは、客観的にみて価格等自体の決定に重大な誤りがあることです。例えば、虚偽の申告又は申請による誤算、固定資産税課税台帳に登録する際の誤記、価格等を決定する際の計算単位の取り違い、評価調書における課税客体の明瞭な誤記又はその認定の誤りなどがこれにあたります。

「重大な錯誤」による修正が認められた場合、10年分、20年分の還付が受けられる場合がありえます。

②「過徴収金返還要項」による返還の場合

「過徴収金返還要綱」とは、各市町村が独自に定める要綱で、重大な課税誤りがあった場合、固定資産税の課税台帳の保存期間である10年を期限として過徴収金を返還するというものです。市町村によっては、領収書などによって確認できる場合は20年を限度に返還する要綱もあるようです。

つまり、重大な課税誤りがある場合、市町村の判断で10年分もしくは20年分の過払い金が返還されることがありえます。

ただ、「要綱」はあくまで各市町村内の取り決めであり、条例や規則のような拘束力を伴いません。よって、要綱には定められていても、予算の枠が不足しているので適用しないといったこともありえます。

また、必ずしも全ての市町村がこの「要綱」を持っているわけではありませんので、自分の不動産所在地の市町村のHPで確認してみましょう。

3.弁護士・税理士に依頼する場合

ここからは、固定資産税の払い過ぎの調査や審査の申し出、不服審判を弁護士や税理士に依頼する場合について書いていきます。

3-1.かかる費用は?

弁護士や税理士などの専門家に依頼する場合、報酬としてどれくらいの費用を払うことになるのでしょうか。

報酬体系については事務所によりさまざまですので、実際に依頼する前にかならずHPで報酬体系を確認しておくようにしましょう。

参考までに書いておくと、固定資産税の還付可能性診断については、安いところでは無料で依頼でき、高いところでは10万円ほどかかります。

実際に還付が受けられた場合の報酬については、還付金の30%というところから、初年度還付金の100%が報酬になってしまうところまであります。受けられる還付金の額や何年分の還付が受けられるかによって設定はさまざまに異なりますので、よく確認しておくことが必要です。

3-2.必要書類は?

弁護士や税理士などの専門家に依頼する場合、どのような書類を用意すればよいのでしょうか。

事務所によって求められる書類は異なるでしょうが、おおむね以下の書類は用意するようにしましょう。

①「固定資産税 課税明細書」のコピー

②「土地形状がわかる地図」(市役所所有の地番図または法務局公図)

③「利用形態がわかる地図」(住宅地図やネット地図)

3-3.弁護士や税理士のご紹介

固定資産税の還付を扱ってくれる弁護士や税理士の事務所をいくつかご紹介します。

①浦田健

HPはこちら

②虹相続

HPはこちら

③A&T総合会計事務所

HPはこちら

④セルボ・クレール

HPはこちら

4.まとめ

固定資産税の還付について書きましたが、いかがでしたか。

これを読んで「自分も固定資産税を払いすぎているのでは」と思われた方は、ぜひ確認してみて下さいね。