アパート経営を行う際に必ず抑えておきたいのが、節税に役立つ経費の知識です。これは、確定申告時に必要経費として経費を計上することで、アパート経営の利益を抑え、節税を行う方法です。どの内容が必要経費として計算できるのかを理解しておくことで、大きな節税につながります。

また、アパート購入時や、アパート経営時に掛かる経費とそのシミュレーションをご紹介します。

アパートを購入するときや経営しているときに、実際にどれくらい経費がかかるか知っていますか?実は、思ったより経費が掛かってしまい、資金計画が最初から崩れてしまうことも少なくありません。知識さえあれば、購入を検討するアパートの情報から、経費率というものを用いてだいたいどれくらいの経費がかかるかを計算することが出来るのです。

この記事では、上記2点について、徹底的に解説していきます。

目次

1.確定申告のために必要経費を計算する

1-0.確定申告の方法

アパート経営をして不動産所得が年間20万円を超えた場合、確定申告をする必要があります。不動産所得が20万円ピッタリだった場合は確定申告の必要はありませんが、1円でも超えると確定申告が必要になります。

不動産所得とは、「家賃収入-必要経費」で計算される数字です。よって例えば、年間100万円の家賃収入を得ている場合でも、リフォーム代など「必要経費」が80万円かかっていれば不動産所得は20万円となり、確定申告は不要です。

ただ、不動産所得がマイナスになっている場合(赤字が出ている場合)、赤字の分だけ給与所得を節税することができます。よって、不動産所得で赤字が出た場合、確定申告をする義務はありませんが、確定申告をしたほうが良いといえます。この節税効果については、不動産投資による節税はどういう仕組み!?徹底解説します!で詳しく解説していますので、あわせて参考にしてください。

確定申告に必要な書類は下記国税庁HPからダウンロードするか、最寄りの税務署で取得しましょう。

所得税(確定申告書等作成コーナー)

書類を記入したら、税務署に提出します。確定申告の提出期限は、毎年2月上旬から三月下旬です。遅れると延滞税を払わなくてはいけなくなるので気をつけましょう。

家賃収入がある場合の確定申告については、初心者でも税理士不要!家賃収入がある人の確定申告の方法で詳しく解説していますので、あわせて参考にしてください。

確定申告をするにあたって、必要経費を計算することはとても重要です。必要経費をきちんと計算して申告することで、節税にもつながります。

そこで以下、アパート経営をする上でかかる必要経費についてみていきます。

アパート経営にかかる必要経費は下記のようになります。

| 管理費・修繕積立金 | 建物管理会社に払う費用 |

| 賃貸管理代行手数料 | 賃貸管理業者に払う費用 |

| 損害保険料 | 火災保険、地震保険などの保険料 |

| 減価償却費 | 「建物が年々劣化していくだろう」という建前で、必要経費として計算するもの |

| 修繕費・資本的支出 | 不動産の維持管理や原状回復(元の状態に戻す)のためにかかるコスト、不動産の価値を増加させるためにかかるコスト |

| 租税公課 | 固定資産税・都市計画税、不動産取得税、印紙税、事業税 |

| ローン返済額のうち利息部分 | 毎月のローン返済額のうち利息部分 |

| ローン保証料 | ローンが返済できなくなった場合に備えて、信用保証会にローン支払いを保証してもらうための費用 |

| 税理士に支払う報酬 | 確定申告を税理士に依頼した場合にかかる費用 |

| その他 | 共有部分の水道光熱費、交通費、通信費、新聞図書費、接待交際費、消耗品費、立ち退き料、など |

以下、それぞれについて解説していきます。

1-1.管理費・修繕積立金

管理費・修繕積立金は、ともに建物管理会社に支払うもので、建物の維持管理にかかるコストです。管理会社への委託管理費用(共有部分の清掃、建物設備の定期メンテナンスなどにかかる費用)や人件費がこれに含まれます。管理費・修繕積立金は、必要経費として計上できます。

管理費・修繕積立金がいくらかを証明するためには、実際にお金のやり取りの経緯が記載されたご自身の通帳や物件管理業者からの領収書などが必要です。

1-2.賃貸管理代行手数料

賃貸管理業(入居者の募集、家賃の受取りなど)を賃貸管理業者に委託した場合、賃貸管理代行手数料が発生します。この賃貸管理代行手数料は、必要経費として計上できます。

管理代行手数料がいくらかを証明するためには、賃貸管理業者からの明細書が必要です。

1-3.損害保険料

投資用不動産に火災保険や地震保険をかけた場合、損害保険料が発生します。この損害保険料は、必要経費として計上できます。

損害保険料がいくらかを証明するためには、それぞれの保険の証券が必要です。

1-4.減価償却費

減価償却費は、「建物が年々劣化していくだろう」という建前で、必要経費として計算するものです。つまり、減価償却費は実際の支出とは無関係に、必要経費として計算されます。

減価償却費の仕組みについては、不動産投資の必須知識!マンション減価償却費の計算方法と利用方法で詳しく解説していますので、あわせて参考にしてください。

減価償却費がいくらかを証明するためには、譲渡対価証明書などの、土地と建物の割合がわかる書類が必要です。

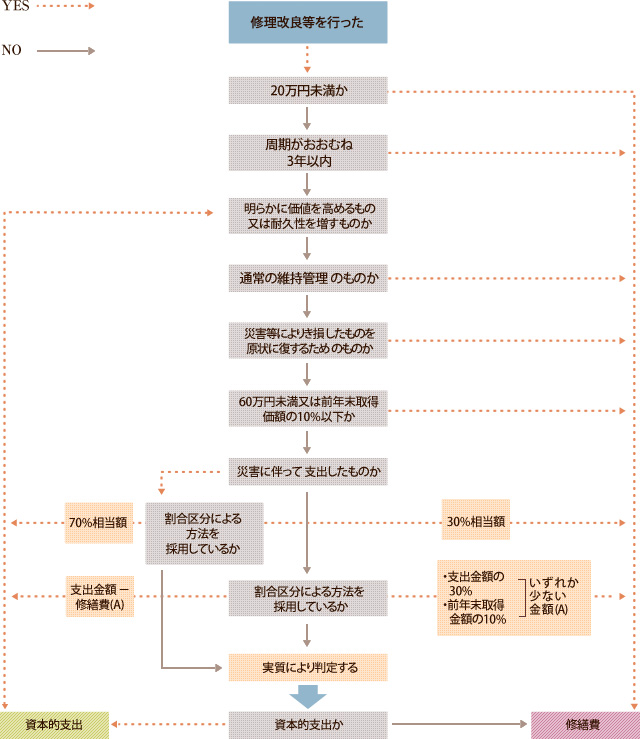

1-5.修繕費・資本的支出

修繕費は、不動産の維持管理や原状回復(元の状態に戻す)のためにかかるコストです。具体的には、壁紙の張替えや塗装、エアコンなどの設備が壊れた場合の交換にかかる費用のことです。

資本的支出は、不動産の価値を増加させるためにかかるコストです。具体的には、建物に非常階段を取り付けたり、用途変更のために改築したりするのにかかる費用のことです。

修繕費と資本的支出は違いが少しわかりにくいですが、下記の図のように区別します。

引用:大野会計事務所

修繕費・資本的支出は、必要経費として計上できます。ただし、資本的支出の場合、一年の必要経費として全額を計上するという方法をとりません。かかった費用を利用可能な機関に分割し、経費として計上します。この点については、国税庁のHPにも詳しく記載がありますので、そちらもあわせて参考にしてください。

No.2107 資本的支出を行った場合の減価償却

修繕費・資本的支出がいくらかを証明するためには、それぞれの見積書、請求書、領収書のいずれかが必要となります。

1-6.租税公課

不動産経営の中でかかる租税公課は、必要経費として計上できます。具体的には、以下のものです。なお、これらの金額を確定申告記載時に証明するために必要な書類をそれぞれ()内に記載しておきました。

①土地、建物にかかる固定資産税・都市計画税(それぞれの納付通知書)

②投資用不動産を取得した際にかかる不動産取得税、その登記にかかる登録免許税(それぞれの納付通知書)

③不動産売買契約書に貼付する印紙税(印紙購入時の領収書)

④不動産投資が事業的規模に相当する場合にかかる事業税(納付通知書)

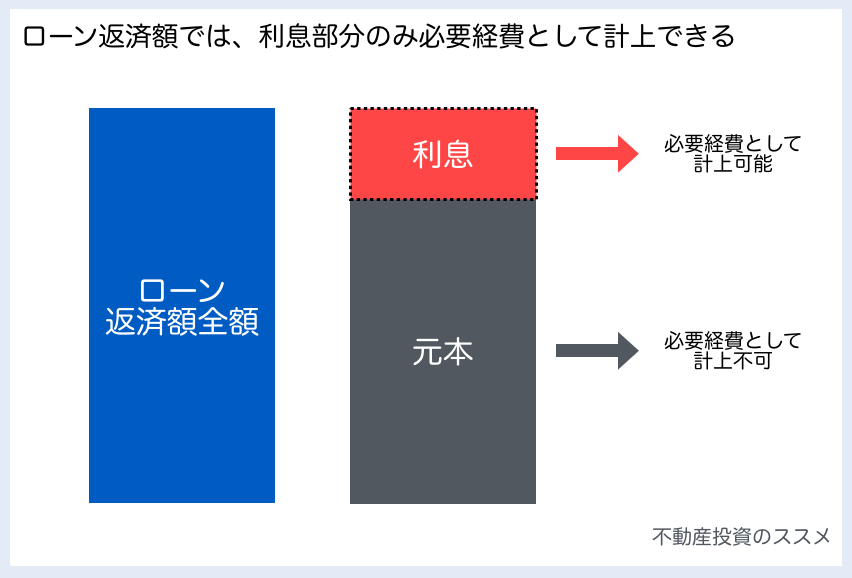

1-7.ローン返済額のうち利息部分

物件購入時にローンを利用した場合、毎月の返済額のうち利息部分については必要経費として計算することができます。元本部分については必要経費として計算できませんので注意が必要です。

ローン返済額のうちの利息部分がいくらかを知るためには、ローン返済表が必要です。

1-8.ローン保証料

ローン保証料は、ローンが返済できなくなった場合に備えて、信用保証会にローン支払いを保証してもらうための費用のことです。ローン保証料は必要経費として計上することができます。

ローン保証料を知るためには、ローン返済表が必要です。

なお、金融機関によってはローン保証料を利息に含めていることがありますので、確認しましょう。

1-9.税理士に支払う手数料

確定申告書類の作成を税理士に依頼した場合、税理士に手数料を払う必要があります。

税理士に支払う手数料は、必要経費として計上することができます。

税理士に支払う手数料がいくらかを知るためには、税理士事務所の領収書が必要です。

1-10.その他

その他アパート経営にかかる必要経費として、共有部分の水道光熱費、交通費、通信費、新聞図書費、接待交際費、消耗品費、立ち退き料、などがあります。

これらの費用を証明するには、それぞれの領収書が必要になります。

2.経費からアパート経営のキャッシュフローを計算する

投資用アパートを購入・建築する前にアパート経営のキャッシュフローを計算することができれば、そのアパートを購入においてかなり参考になります。ここからは、経費からアパート経営のキャッシュフローを計算する方法をご紹介します。

2-1.アパート購入時にかかる経費の計算

アパート購入時にかかる経費は、下記のものがあります。

| 項目 | 内容 |

| 税金 | 売買契約書に貼る印紙税 登録免許税 固定資産税・都市計画税精算金 不動産取得税(購入の翌年にかかる) |

| 司法書士にはらうお金 (登記を司法書士に依頼した場合) | 登記依頼の費用 |

| 保険料 (保険に入った場合) | 火災保険料 地震保険料 賃貸住宅費用補償保険料 |

| 銀行に払うお金 (銀行から融資を受ける場合) | 金銭消費貸借契約書に貼る印紙税 融資事務手数料 ローンの保証料 |

| 不動産仲介会社にはらうお金 (不動産仲介会社を利用した場合) | 不動産仲介手数料 |

これらを合計すると、アパート購入にかかった金額の約1割がかかります。

2-2.アパート経営時にかかる経費率の計算

2-2-1.アパート経営のキャッシュフローの計算

ここからは、税引前キャッシュフローの計算方法をご紹介します。

より具体的にキャッシュフローを計算するには税引後キャッシュフローを計算するべきですが、人によって税率は異なることから、ここでは共通で計算できる税引前キャッシュフローの計算方法をご紹介します。税引前キャッシュフローの計算は下記のようになります。

年間経費=年間最大収入×経費率

・「年間最大収入」は、満室になった場合に入る家賃収入の他に、共益費、駐車場、太陽光発電等による売電収入、携帯基地局(アンテナ)の設置収入、自動販売機の収入などを合計した金額です。

・「空室率15%」は、アパート経営をする中で空室が発生することを考慮したものです。

・「年間返済金額」は、ローンの返済額のことで、元本返済額+金利返済額の合計のことです。

・「経費率」は20%で計算します。詳しくは以下で説明します。

2-2-2.アパート経営の経費率の計算

毎月かかる経費には、以下のようなものがあります。

②固定資産税・都市計画税

③建物管理費

・定期清掃費

・貯水槽清掃費

・消防点検費

(・エレベーター保守点検費)

④修繕費

これらを合計すると、満室家賃収入の20%程度となることが多いです。つまり、経費率は20%で計算すると良いでしょう。

※エレベーター付の物件は注意が必要

物件にエレベーターが付いている場合、経費率は25%で計算しましょう。エレベーターの維持費用は想像以上に高額になります。よって、物件にエレベーターが付いている場合、経費率は少し高めに計算するようにしましょう。

2-2.シミュレーション

以上の計算式を用いて、実際にシミュレーションをしてみましょう。

物件価格(土地+建物)が1億円、全10室(1室あたりの家賃は月10万円で賃貸予定)のアパートを、ローン融資額7,000万円、全期間固定金利3%、融資期間20年で購入した場合を考えます。

この場合、物件購入に係る経費は、物件価格1億円の1割より、1,000万円です。

また、この場合、税引前キャッシュフローは、以下のように計算されます。

税引前キャッシュフロー

=年間最大収入×(100%-空室率15%)-(年間返済金額+年間経費)

=(10万円×10室×12か月)×85%-[(7,000万円÷20年×1.03)+(10万円×10室×12か月×20%)]

=1,200万円×85%-(360.5万円+240万円)

=419.5万円

ここで、投資用アパート購入の目安として、税引前キャッシュフロー>融資額の1.5%ならばその物件は「買い」といえます。

今回の場合ですと、税引前キャッシュフローは419.5万円、融資額の1.5%は105万円より、「税引前キャッシュフロー>融資額の1.5%」となるので、この物件は「買い」です。

これらの計算はあくまで目安ですが、投資用アパートの購入を検討しているが判断材料が無くて困っているといった場合には大いに役に立ちますので、是非参考にしてください。

3.まとめ

①アパート経営の確定申告に記載する必要経費、②アパート経営のキャッシュフローを計算する経費率について書きましたがいかがでしたか?

この記事が、アパート経営をするすべての方の参考になれば幸いです。