不動産の購入を考えている人の中には、「積算価格」という言葉を何となく耳にしたことがある方も多いのではないでしょうか。

ただ、実際にそれが何なのか、どのように計算されるものなのか、といった詳細については、よく知らない方も多いと思います。

実は積算価格をきちんと理解することで、ローンを組んで不動産を購入する時にどれくらい融資を受けることができるのかあらかじめ自分で計算することができるようになるのです。

これができれば、不動産を購入する際に、どれくらい資金を用意すれば良いのかの目安を立てることができますので、便利ですよね。

本記事では、積算価格の説明から、積算価格の計算方法、さらに実際に積算価格を利用する方法まで、詳しく説明していきたいと思います。

目次

1.積算価格とは何か?

そもそも、積算価格とは何でしょうか?

1-1.積算価格とは不動産鑑定評価額の1つ

積算価格は、不動産鑑定評価額の1つで、土地と建物についてそれぞれ現在の価値を計算し、それらを合わせた価格のことです。そして、この算出方法を原価法と呼びます。

不動産鑑定評価額には、他に代表的なものとして収益価格というものもあります。これは、不動産が将来どれだけの利益を出すことが見込めるかという観点から計算される純利益と現在価値を総合した価格のことです。この算出方法を収益還元法といいます。

両者は、土地を評価する人の目的に応じて使い分けられます。この記事では、不動産購入時に金融機関がローンの融資額の目安としてよく用いる積算価格について取り上げます。

1-2.「積算価格」と「物件価格」は異なる

「積算価格」と「物件価格」は異なりますので注意が必要です。

物件価格は、売り手と買い手との間で決まる(実勢)価格です。そこには需要と供給といった観点が加味されます。一方の積算価格は、あくまで客観的に算出された現在の不動産の価値です。

よって、積算価格が6000万円だからといって、物件価格も6000万円になるというわけではありません。

1-3.積算価格は金融機関の融資基準

物件を購入する場合、多くの人は金融機関でローンを組み、融資を受けて購入すると思います。積算価格は、その金融機関が融資をする際の、融資額決定の基準になっています。

というのも、金融機関は融資限度額の目安を、積算価格の7割としているのです。

例えば、積算価格が6000万円の物件を購入する場合、4200万円まで融資を受けることができるということです。よって、融資を受けて物件を購入する際は、積算価格を計算することが重要になります(後で詳しく説明します)。

2.積算価格の計算方法

では、具体的に積算価格はどのように計算されるものなのでしょうか?

積算価格の計算式は、下のようになります。

積算価格=土地の評価額+建物の評価額

積算価格では、土地と建物は別々に評価されることになります。

以下、土地と建物の評価額の出し方について、それぞれ説明していきます。

2-1.土地の評価額(積算価格の計算方法)

まず、土地の評価額の出し方について説明します。

2-1-1.計算方法(積算価格の計算方法)

土地の評価額の計算式は、下のようになります。

土地の評価額=土地の価格×土地の面積(㎡)

2-1-2.土地の価格について(積算価格の計算方法)

これは、国や市町村が出す様々な土地価格が用いられます。具体的にあげると、

・「相続税評価額路線価」(国税庁)

・「固定資産税路線価」(市町村)

・「公示価格」(国土交通省)

・「基準地価」(都道府県)

などです。

下記のサイトに一覧がありますので、詳しく知りたい方はあわせて参考にしてください。

「全国地価マップ」:http://www.chikamap.jp/

2-1-3.土地の面積について(積算価格の計算方法)

これは純粋に土地の面積(㎡)のことですが、いくつかの場合、例外として計算方法が異なりますので注意が必要です。具体的には下のようなものがあります。

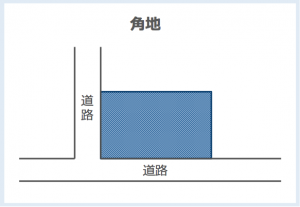

①角地

2つの道路が交わったところの土地を角地といいます。通常、土地は一辺しか道路に面しませんが、角地は2つの道路に面します。角地は利用価値が高いといわれているため、計算方法が少し変わり、以下のようになります。

2つの道路のうち評価の高い方で出した路線価×1.1(1割増にする)×土地の面積(㎡)

②二方路

向かい合う二辺が道路に面する土地を二方路といいます。この場合、面する道路のうち評価額の高い方の数値だけで計算します。

③旗竿地(はたざおち)

出入り口になる通路の部分が狭く、その奥に家の敷地になる部分がある土地を旗竿地といいます。旗竿地は、土地としての利用しにくさから、3割ほど低く評価されます(0.7をかける)。

※これらの計算式を使って、いくつかシミュレーションしてみましょう㋐相続税評価額路線価が25万円/㎡、土地面積が100㎡の土地の場合

この場合の土地の評価額の計算は、以下のようになります。25万円/㎡×100㎡=2500万円㋑角地で、高い方の相続税評価額路線価が40万円/㎡、土地の面積が80㎡の場合

この場合の土地の評価額の計算は、以下のようになります。40万円/㎡×1.1×80㎡=3520万円㋒旗竿地で、相続税評価路線価が25万円/㎡、土地面積が100㎡の場合

この場合の土地の評価額の計算は、以下のようになります。25万円/㎡×100㎡×0.7=1750万円

2-2.建物の評価額(積算価格の計算方法)

次に、建物の評価額の出し方について説明します。

2-2-1.計算方法(積算価格の計算方法)

建物の評価額の計算式は、下のようになります。

建物の評価額=再調達価格×延べ床面積(㎡)×(残耐用年数÷耐用年数)

2-2-2.再調達価格(積算価格の計算方法)

再調達価格とは、建物を再び建築すると仮定した場合にかかる価格のことです。これについては、建物の構造に応じてかかる価格の単価(1㎡あたりの価格)が下のように決められています。

| 建物の構造 | 1㎡あたりの価格 |

| 木造 | 15万円/㎡ |

| 軽量鉄骨 | 15万円/㎡ |

| 重量鉄骨 | 18万円/㎡ |

| 鉄筋コンクリート(RC) | 20万円/㎡ |

2-2-3.残耐用年数÷耐用年数(積算価格の計算方法)

耐用年数とは、建物を使用できる期間として法的に定められたものです。これについては、建物の構造に応じて法定耐用年数が下のように決められています。

| 建物の構造 | 耐用年数 |

| 木造 | 22年 |

| 軽量鉄骨 | 19年 |

| 重量鉄骨 | 34年 |

| 鉄筋コンクリート | 47年 |

※これらの数字を使って、いくつかシミュレーションをしてみましょう①重量鉄骨で築20年、床面積100㎡の不動産の場合

この場合の建物評価額の計算は以下のようになります。

18万円/㎡×100㎡×(14年(34年-20年)÷34年)=約740万円

②鉄筋コンクリートで築30年、床面積120㎡の不動産の場合

この場合の建物評価額の計算は以下のようになります。

20万円/㎡×120㎡×(17年(47年-30年)÷47年)=約870万円

3.不動産投資で積算価格を利用する

さて、ここからは実際に積算価格をどのように利用していけば良いのかという点について説明していきます。

もう一度必要なポイントをおさらいしておくと、「積算価格と物件価格は別物」であり、「金融機関から融資を受ける際の融資限度額の目安は、積算価格の7割」です。

3-1.積算価格を物件購入時に融資額の指標にする

積算価格は、物件購入時にローンを組んで融資を受ける場合、その融資額の指標になります。積算価格が算出できれば、限度融資額を算出することもできるからです。

購入しようとしている物件の積算価格がわかれば、いざ購入しようとした場合にローンでどれくらい融資を受けることができるかがわかるのです。

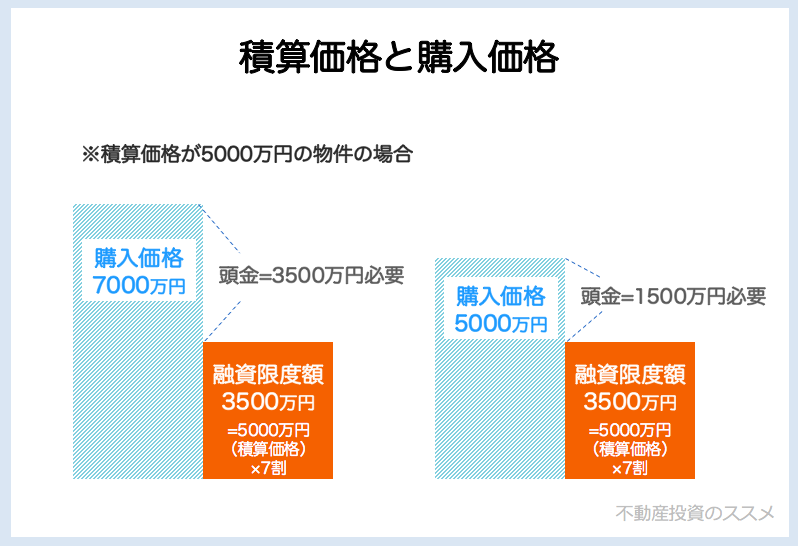

そして、ここで大切なのが、積算価格を元に計算したローン融資限度額(積算価格の7割)と物件価格の差が小さいほど、少ない頭金で不動産を購入できるという点です。

例えば、積算価格5000万円の物件の場合、融資限度額は3500万円です。この物件を7000万円で購入した場合、頭金は3500万円(7000万円-3500万円)必要となります。

一方、この物件を5000万円で購入できた場合、頭金は1500万円(5000万円-3500万円)必要となります。7000万円で購入した場合と比べて、必要な頭金の額(購入価格と融資額の差額)が減っているのがわかります。

※「物件購入価格<積算価格」の物件は狙い目に見えて実は注意が必要!これまでの説明から、「物件購入価格<積算価格」となっている物件を見つければ頭金が少なくて始められる、ということに気づかれた方も多いと思います。

ただ、不動産投資用に物件を購入しようとした場合に関しては、「物件購入価格<積算価格」となっている物件については注意が必要です。

積算評価における土地の評価は、相続税評価額路線価によってなされます。これは国が相続税をまんべんなく取るために定められたもので、実際の土地の価値とズレが生じることがあります。

例えば、駅から遠くなればなるほど、実際の土地の価値は下がっていきます。一方、相続税をまんべんなく取るという視点で考えれば、駅から遠かろうと近かろうとその評価は上下しません。

よって、駅から遠ければ遠いほど「実際の価値<相続税評価額路線価」となっていきます。つまり、駅から遠い物件ほど積算価格の上で過代評価されているのです。

このように、「物件購入価格<積算価格」となっている物件は、積算価格が過大評価されており、頭金少なく始められるが実際の物件価値はそれほど高くないということがあります。物件価値がそれほど高くないということは、入居者が入りにくい可能性がありますので、不動産投資上良い物件とはいえないでしょう。

3-2.積算価格の高低が不動産投資にどう影響するか?

次に、「不動産投資」という視点からみた場合、積算価格の高低がどう影響するのかという点についてみていきましょう。

不動産投資の視点からみた場合、積算価格の高い物件と低い物件それぞれのメリットとデメリットを表にまとめると、下のようになります。

| メリット | デメリット | |

| 積算価格が高い | 融資額を多く受けられる (初期費用が抑えられる) 長期の融資を組むことができる | 物件として過大評価されている 利回りが低い |

| 積算価格が低い | 利回りが高い | 融資額を多く受けられない |

3-2-1.物件購入価格よりも積算価格の高い物件

まず、物件購入価格よりも積算価格が高い物件についてです。

メリットは、まずさきほども説明したように融資額を多く受けられるという点です。不動産投資を始める初期費用を抑えられます。また、長期の融資を組むことも可能になります。

デメリットは、積算価格上物件として過大評価されている可能性があるという点と、利回りが低いという点です。

物件が過大評価されている可能性については、さきほど説明した通りです。物件が過大評価されているということは、空室になってしまったり思うように賃料がとれなかったりする可能性があります。

また、積算価格が高ければ固定資産税評価額が高いということであり、それは不動産取得税や固定資産税・都市計画税などの税金が高いということです。つまり、積算価格が高い物件は経費がかかる物件ということになります。賃料が思うように取れない上に経費がかかるとなると、その利回りは低くなってしまいます。

3-2-2.物件購入価格よりも積算価格の低い物件

次に、物件購入価格よりも積算価格の低い物件についてです。

メリットは、利回りが高い点です。これは、積算価格の高い物件と逆に考えて、賃料がしっかり取れて経費も低いのでそうなります。

デメリットは、融資を多く受けられないという点です。積算価格が低いということは、金融機関の限度融資額も低いということですので、融資を多く受けることはできません。

3-2-3.メリット・デメリットまとめ

以上、積算価格の高い低い物件の不動産投資上のメリットとデメリットをみてきました。

不動産投資という視点からみると、「有利に融資を受けられる」というのが積算価格の高い物件の最大にして唯一のメリットになることがわかります。逆に言えば、融資をさほど受ける必要がない人は積算価格の低い物件を選んだ方が良いでしょう。

4.まとめ

積算価格の計算方法、利用方法について説明してきましたが、いかがでしたか?

不動産の購入する場合、その不動産の積算価格を計算できれば資金計画・融資計画が立てやすくなるはずです。

この記事が、これから不動産を購入しようとする方の参考になれば幸いです。