「イールドギャップ」についてどこまで知っていますか?

これから不動産投資をしようと考えている人の中で、「イールドギャップ」という言葉を聞いたことがある方もいるでしょう。

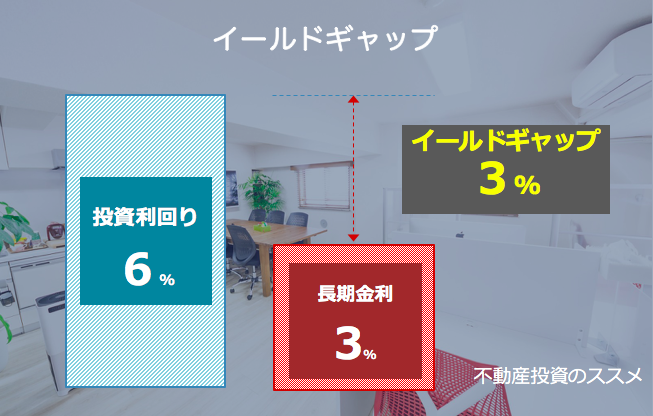

イールドギャップとは、「投資利回り」と「長期金利」の差(ギャップ)のことをいいます。不動産投資において、対象物件にどれだけの収益性があるかを見極める際の指標になります。よって、これから不動産投資をしようとする人は、イールドギャップについて必ず押さえておく必要があるのです。

ただ、「イールドギャップ」という言葉は聞いたことがあっても、どうやって計算するのか、どうやって使っていけば良いのか、よく分からない方も少なくないでしょう。

さらに、イールドギャップには盲点があり、イールドギャップだけをみて投資物件を選ぶことは危険です。実は、イールドギャップがプラスでも、手元に残る金額(手残り金)は赤字という場合がありうるのです。不動産投資を始めるに際して、イールドギャップの盲点も含め、しっかりその仕組みを押さえておく必要があります。

そこでこの記事では、イールドギャップについて徹底的に解説していきたいと思います。イールドギャップとはどのように計算されるものなのか、イールドギャップの計算に欠けている視点は何なのかなど、イールドギャップを使いこなすために必要な知識を1から丁寧に解説していきます。

目次

1.イールドギャップって何?

イールドギャップとは、「投資利回り」と「長期金利」の差(ギャップ)のことをいいます。イールドギャップは、何か投資を始めようというとき、対象となる投資商品の収益性を判断するための一つの指標になります。

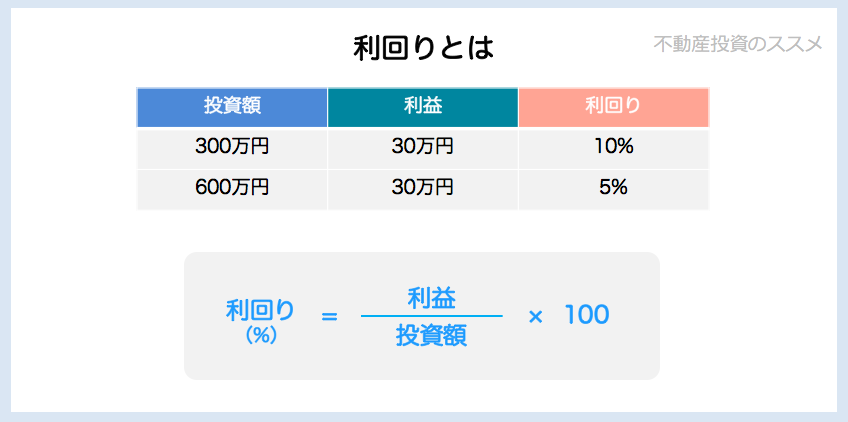

「投資利回り」とは、投資した金額(投資額)に対して収益額(リターン)がどれくらいあるかを測る指標のことです。わかりやすくすると以下の図のようになります。

「長期金利」とは、満期までの期間がある程度長い(多くは「1年以上」)金融資産の金利のことです。具体的には国債の金利をこの数値として用いることが多いです。

1-1.イールドギャップの計算方法

以上より、イールドギャップは以下の計算式で求めることができます。

1-2.不動産投資でのイールドギャップ

イールドギャップを不動産投資に当てはめてみると、「投資物件の利回り」と「不動産投資ローンの金利」の差(ギャップ)のことになります。

不動産投資においても、対象となる物件の収益性を判断する際に、イールドギャップを利用できます。イールドギャップが高ければ高いほどレバレッジがかかり、いい投資物件といえるのです。

イールドギャップの基準は、だいたい1.5~2.0%といわれています。

これよりも低い場合、その物件は投資先として向いているとはいえないでしょう。

以下、不動産投資におけるイールドギャップについて、詳しく解説していきます。

2.不動産投資におけるイールドギャップ

ここからは、不動産投資においてイールドギャップをどう計算し、利用していけば良いか解説していきます。

2-1.投資物件の利回り(実質利回り)

まず、「投資物件の利回り」について解説していきます。

投資物件の利回りには、表面利回りと実質利回りの2つが存在します。

実質利回り=[年間の家賃収入-不動産経営の中でかかる諸経費]÷[購入価格+不動産経営を始める際にかかる諸経費(不動産取得税、不動産仲介手数料など)]×100

一般的に投資用不動産のサイトで紹介される「利回り」は表面利回りのことが多いです。一方の実質利回りは、投資をする中でかかる諸経費も含めて計算します。(利回りについて詳しく知りたい場合は不動産投資の利回りとは?計算方法から注意点まで徹底解説します!もあわせて参考にしてください)。

イールドギャップを計算するとき、より正確な値を出すために実質利回りを用いるようにしましょう。

2-2.不動産投資ローンの金利

投資用物件を購入するとき、多くの場合は不動産投資ローンで融資を受けて購入することになります。そのローンにかかる金利をイールドギャップに用いるのです。

不動産投資ローンについて詳しく知りたい場合は、不動産投資ローンを利用して融資を受けるための全知識もあわせて参考にしてください。

ローンの金利は、金融機関や利用したプランによって異なります。固定金利制度を利用した場合の相場は2%前後になるようです。

2-3.シミュレーション

ここまでご紹介した計算式を使って、いくつかシミュレーションをしてみましょう。

2-3-1.イールドギャップの計算

1,200万円の物件を、固定金利2%の不動産投資ローンで購入した場合を考えてみます。月々の家賃収入が12万円、月々の諸経費(管理費、修繕積立金、固定資産税など)が3万円とすると、以下のようになります。

①実質利回り

=[(12万円×12ヶ月-3万円×12ヶ月)÷1,200万円]×100

=[(144万円-36万円)÷1,200万円]×100

=9%

②不動産投資ローンの金利

不動産投資ローンの金利は2%です。

③イールドギャップ

=9%-2%

=7%

2-3-2.イールドギャップが違うと手残り金が違う

イールドギャップの違いは何に影響を与えるかというと、自分の手元に残る金額に影響を与えます。先ほどと同じ物件(1,200万円、家賃12万円(/月)、諸経費3万円(/月))について、ローン金利(固定)が2%の場合と4%の場合を比較してみましょう。いずれも融資期間20年、元利均等返済とします。

住宅ローンシミュレーション|住宅保証機構株式会社

今回は住宅ローンではなく不動産投資ローンですが、同じように試算することができます。

①ローンの金利が2%の場合

先ほどの通り、イールドギャップは7%です。

月々の返済額は60,706円となりますので、月々の手残り金は以下のようになります。

12万円(家賃収入)-(3万円(諸経費)+60,706円(返済額))

=29,294円

②ローンの金利が4%の場合

イールドギャップは9%-4%=5%となります。

月々の返済額は72,717円となりますので、月々の手残り金は以下のようになります。

12万円(家賃収入)-(3万円(諸経費)+72,717円(返済額))

=17,283円

以上2つを比べると、「29,294-17,283円=12,011円」毎月の手残り金が違うことになります。これを1年で計算すると、「12,011×12ヶ月=144,132円」、融資期間全体でみると「144,132×20年=2,882,640円」も手残り金に差が出るのです。

2-4.融資期間を考慮する

ここまでイールドギャップについてみてきました。

ただし、ここでおさえておきたいのは、イールドギャップはあくまで投資先物件を判断する指標の1つに過ぎないという点です。イールドギャップだけをみて投資先の物件を決めてしまうのはやめましょう。

重要な点として、イールドギャップには融資期間がどれくらいかということが考慮されていません。融資期間が異なると毎月の返済額も異なってきます。そこから、イールドギャップでは見えてこない手残り金の違いが生じます。

先ほどと同じ物件(1,200万円、家賃12万円(/月)、諸経費3万円(/月))について、フルローンで金利(固定)2%、融資期間15年と20年で借りた場合の手残り金額を比較します(返済方法は元利均等返済とします)。

両方ともイールドギャップは同じ7%です。

①融資期間15年で借りた場合

融資期間15年で借りた場合、毎月の返済額は77,221円になります。

よって毎月の手残り金額は、

12万円(家賃収入)-(3万円(諸経費)+77,221円(返済額))

=12,779円

となります。

②融資期間20年で借りた場合

融資期間20年で借りた場合、毎月の返済額は60,706円になります。

よって毎月の手残り金は、

12万円(家賃収入)-(3万円(諸経費)+60,706円(返済額))

=29,294円

となります。

以上より、毎月の手残り金には「29,294-12,779=16,515円」の差が生じることがわかります。

このように、イールドギャップの計算では見えない違いが生じることがありますので、イールドギャップだけをみて投資物件を選ぶことはしないようにしましょう。

実は、イールドギャップがプラスなのに手残り金が赤字になってしまうこともありうるのです。

1,200万円の物件を、固定金利4%の不動産投資ローン(フルローン)で購入した場合を考えてみます。月々の家賃収入が10万円、月々の諸経費(管理費、修繕積立金、固定資産税など)が3万円とすると、以下のようになります。なお、融資期間20年、元利均等返済とします。

①イールドギャップ

実質利回りは、

[(10万円×12ヶ月-3万円×12ヶ月)÷1,200万円]×100

=[(120万円-36万円)÷1,200万円]×100

=7%

ローン金利は4%なので、イールドギャップは

7%-4%=3%

となります。イールドギャップはプラスです。

②手残り金

続いて、月々の手残り金について考えます。

今回の場合、月々の返済額は72,717円です。よって、手残り金は

10万円-(3万円(諸経費)+72,717円(返済額))

=-2,727円

以上のように、イールドギャップがプラスでも手残り金が赤字になってしまう場合があるのです。ここからも、イールドギャップはあくまで指標の1つに過ぎないということが分かるでしょう。イールドギャップは知識としては必要ですが、それだけで投資物件を決めてはいけないのです。

2-5.イールドギャップの推移

イールドギャップの推移について、どうなっているのか気になる方もいるでしょう。

下記のサイトでイールドギャップの推移のデータを確認することができますので、ぜひ参考にしてみてください。

3.まとめ

今回はイールドギャップについて書きましたがいかがでしたか。

この記事が、不動産投資を始めようとするすべての方の参考になれば幸いです。