こんにちは!「イエベスト」の管理人、松崎 サブローです!

土地の相続税について気になっていますか?

この記事を読んでいるのは、

「土地を相続することになったけど、相続税がどうなるか気になる」

「自分が亡くなって所有する土地が相続された時、相続人(配偶者や子供たち)にかかる相続税が気になる」

といった方ではないかと思います。

確かに、相続税の計算は少し分かりにくいです。特に土地の場合、相続財産として計算する時に少し他と違ったことをすることになります。

そこでこの記事では、相続税の計算方法や土地の価値の計算の仕方について、1からわかりやすく解説します。これを読めば、土地を相続したときに相続税がいくらかかるか、しっかり計算できるようになるでしょう。

また、相続税には、いくつかの軽減措置が設けられています。これを利用すれば、税金の負担を大きく減らすことができる可能性があります。そこで、相続税の軽減措置についても紹介しています。

更に、すでに土地を誰に譲りたいか決まっている場合は、相続ではなく「生前贈与」をすることがおすすめです。聞きなれない方も多いかもしれませんが、この記事では最後に生前贈与についてもご紹介しています。

土地の相続をすることになった方や、土地を誰かに譲りたい方は、ぜひ参考にしてみてくださいね。

目次

1.相続税の計算方法は?

まず、相続税の仕組みについて簡単に説明します。

1-1.相続税とは?

相続税とは、相続や遺贈(いぞう)によって取得した財産にかかる税金です。誰か親族が亡くなって財産(遺産)を相続したという場合、税金を国に収めなければいけないのです。この「財産」には、土地も含まれます。

相続を受ける人のことを「相続人」、亡くなった人のことを「被相続人」と呼びます。

1-2.相続税の計算方法

あなたが遺産を相続した場合、あなたに相続税はいくらかかるのか、その計算式は以下のようになります。

相続税額=(すべての財産額-基礎控除額)×相続人ごとの相続税率

亡くなった人のすべての財産額から「基礎控除額」というものを引き、その数に相続人ごとの相続税率をかけたものが相続税額です。

ここで注意が必要なのが、「遺産を相続したら必ず相続税がかかる」というわけではないということです。上の式からも分かるとおり、相続税は「すべての財産額>基礎控除額」となった場合にはじめて発生するものなのです。

1-2-1.土地も「すべての財産額」に算入

土地を相続した場合、その土地の価値は計算式の中の「すべての財産額」に含まれます。

では、土地の価値をどのようにして相続税の計算における「財産額」として計算するのでしょうか。

相続税の計算において、土地の価値は「路線価」というものによって評価されます。

「路線価」とは、国税庁が定めた土地の評価額です。路線価は、おおむね土地の時価の70~80%になるとされています。より正確な値を知りたい方は、【保存版】土地評価額(土地価格)を調べる全ての方法(4.相続税評価額(不動産を相続したときの相続税を計算する場合))で調べ方を解説していますので、参考にしてください。

例えば、時価7,000万円の土地の場合、路線価はだいたい4,900万円~5,600万円となります。この金額を相続税の計算における「すべての財産額」に算入するのです。

〇土地の購入は相続税対策になる?上記のような計算になることから、土地を購入することは相続税対策になると言われます。現金を土地に替えて相続すれば、「すべての財産額」を小さくすることができるからです。

相続税対策として土地の購入をお考えの場合は、【保存版】相続税対策として不動産を利用する全方法を参考にしてください。

1-2-2.基礎控除額

「基礎控除額」は以下の式で求められます。

基礎控除額=3,000万円+600万円×相続人数

例えば相続人が3人いた場合、基礎控除額は3,000万円+600万円×3人で4,800万円となります。

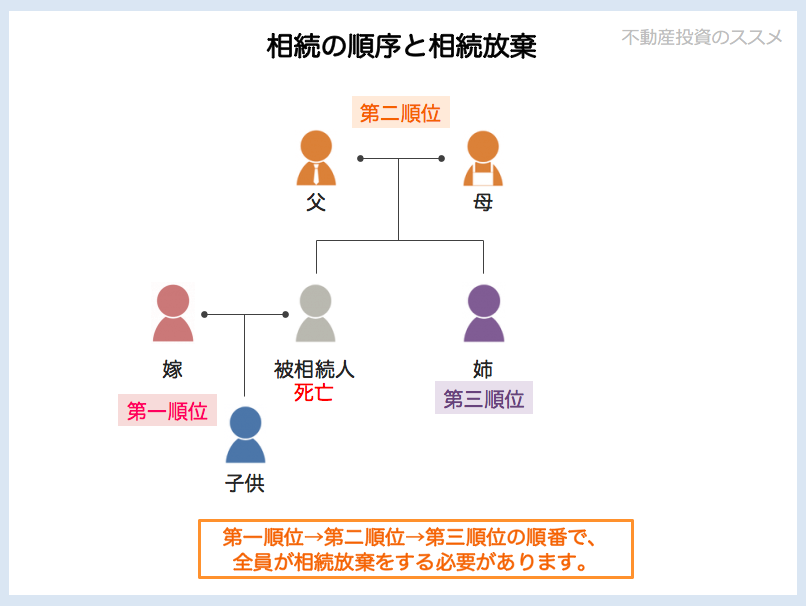

① 配偶者がいる場合、配偶者は常に相続人となります。

② 配偶者と共に相続人になるのが、第1順位の人です。亡くなった人の子供や孫、ひ孫などがそれに当たります。その中でも、まず相続人になるのが子供、子供が亡くなっている場合は孫、子供も孫も亡くなっている場合はひ孫、といった順に相続人が決まります。

③ 第1順位の人がいない場合、第2順位の人が相続人になります。亡くなった人の父や母、祖父母がこれに当たります。その中でも、まず相続人になるのが父母で、父母の両方が亡くなっている場合は祖父母、といった順で相続人になります。

④ 第1順位の人も第2順位の人もいない場合、第3順位の人が相続人になります。亡くなった人の兄弟姉妹や甥・姪といった人らがこれに当たります。その中でも、まず相続人になるのが兄弟姉妹で、兄弟姉妹が亡くなっているばあいは甥・姪、といった順で相続人になります。

1-2-3.相続人ごとの相続税率

相続人ごとの相続税率は、相続人ごとの「法定相続分」に「法定相続税率」をかけたものです。

相続人ごとの法定相続分(財産の何割を相続できるか)以下のように定められています。

| 配属者相続人の相続分 | 血族相続人の相続分 | ||

| 第1順位 | 第2順位 | 第3順位 | |

| 1/2 | 1/2 | ||

| 2/3 | 1/3 | ||

| 3/4 | 1/4 | ||

配偶者も第1順位にあたる人(子供や孫)もいない場合、第2順位の人らがすべて相続します。配偶者も第1順位の人も第2順位の人もいない場合、第3順位の人らがすべて相続します。

法定相続税率は、法定相続分に応ずる取得金額によって以下のように異なります。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

| 1,000万円以下 | 10% | なし |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

詳細は国税庁HP「No.4155 相続税の税率」に記載がありますので、そちらを参考にしてください。

〇シミュレーション例えば、配偶者と子供の2人が相続人で、相続した「すべての財産額」が5,000万円だった場合、以下のような計算になります。

(1)配偶者の相続税額

①基礎控除額

3,000万円+600万円×2人=4,200万円

②配偶者の相続税率

配偶者の法定相続分は1/2です。

取得金額は5,000万円-4,200万円=800万円より、法定相続税率は10%になります。

以上より、配偶者の相続税率は、1/2×10%=1/20となります。

③相続税額

以上より、相続税額は

(5,000万円-4,200万円)×1/20=40万円です。

(2)子供の相続税額

同じ計算になりますので、40万円です。

登録免許税は、以下の計算式で求められます。登録免許税額=固定資産税評価額×2%

参考:国税庁「No.7191 登録免許税の税額表」

「固定資産税評価額」は、おおむね土地の時価の60~70%の額になります。正確な値を調べたい方は、【保存版】土地評価額(土地価格)を調べる全ての方法を参考にしてください。

2.相続税の計算をシミュレーション

ここまでを整理するために、土地を相続した場合の相続税額についてシミュレーションで計算をしてみましょう。なお、ここでは土地の路線価を時価の70%とします。

2-1.ケース1:配偶者と子供2人の場合

相続財産:時価7,000万円の土地、その他5,000万円分の財産

相続人:配偶者、子供A、子供B

2-1-1.「すべての財産額」

土地の路線価は7,000万円×70%=4,900万円です。

よって、「すべての財産額」は4,900万円+5,000万円=9,900万円です。

2-1-2.基礎控除額

基礎控除額は、3,000万円+600万円×3人=4,800万円です。

2-1-3.相続人ごとの相続税率

(1)配偶者の相続税率

法定相続分は、1/2です。

取得金額は(9,900万円-4,800万円)×1/2=2,550万円より、相続税率は15%です。

以上より、相続税率は、1/2×15%=3/40です。

(2)子供Aの相続税率

法定相続分は、1/2×1/2=1/4です(子供が2人いるので、法定相続分を更に1/2して計算します)。

取得金額は(9,900万円-4,800万円)×1/4=1,275万円より、相続税率は15%です。

以上より、相続税率は、1/4×15%=3/80

(3)子供Bの相続税率

子供Aと同じ計算になりますので、3/80です。

(4)相続人ごとの相続税額

a)配偶者の相続税額

(9,900万円-4,800万円)×3/40=382万5,000円

※ただし、配偶者には相続税の軽減措置があります。詳しくは後ほど「3-1.配偶者の軽減措置」で解説します。

b)子供Aの相続税額

(9,900万円-4,800万円)×3/80=191万2,500円

c)子供Bの相続税額

子供Aと同じ計算になるので、191万2,500万円

2-2.ケース2:配偶者と相続人の弟の場合

相続財産:時価7,000万円の土地、その他5,000万円分の財産

相続人:配偶者、被相続人の弟

2-2-1.「すべての財産額」

土地の路線価は7,000万円×70%=4,900万円です。

よって、「すべての財産額」は4,900万円+5,000万円=9,900万円です。

2-2-2.基礎控除額

基礎控除額は、3,000万円+600万円×2人=4,200万円です。

2-2-3.相続人ごとの相続税率

(1)配偶者の相続税率

法定相続分は、3/4です。

取得金額は(9,900万円-4,800万円)×3/4=3,825万円より、相続税率は20%です。

以上より、相続税率は、3/4×20%=3/20です。

(2)被相続人の兄の相続税率

法定相続分は、1/4です。

取得金額は(9,900万円-4,800万円)×1/4=1,275万円より、相続税率は15%です。

以上より、相続税率は、1/4×15%=3/80

2-2-4.相続人ごとの相続税額

a)配偶者の相続税額

(9,900万円-4,800万円)×3/20=765万円

※ただし、配偶者には相続税の軽減措置があります。詳しくは後ほど「3-1.配偶者の軽減措置」で解説します。

b)被相続人の兄の相続税額

(9,900万円-4,800万円)×3/80=191万2,500円

3.相続税には軽減措置がある?

ここまで相続税の計算について書いてきました。相続税の計算はある程度お分かりいただけたと思います。

実は、相続税にはいくつかの軽減措置があり、一定の条件がある場合相続税を減らすことができます。具体的には、以下のようなものです。

3-1.配偶者の軽減措置

配偶者の相続税について、遺産分割や遺贈によって取得した遺産の額が以下の①②のどちらか多い金額までである場合、相続税はかからないという特例があります。

①1億6千万円

②配偶者の法定相続分相当額

つまり、配偶者が法定相続分以内の遺産を相続する場合、相続税はかかりません。また、遺言があって法定相続分を超える遺産を相続することになっても、1億6千万円以内であれば相続税はかかりません。

ここまでシミュレーションで配偶者の相続税も計算していましたが、実際には配偶者が相続税を支払うことはあまりありません。

詳しい条件や手続きについては、国税庁HP「No.4158 配偶者の税額の軽減」を参考にしてみてください。

3-2.小規模宅地等の軽減措置

相続した土地が「小規模宅地等」にあたる場合、相続税が軽減される措置があります。

例えば、被相続人(死亡者)が生前貸付事業を行っていた不動産の敷地面積が200㎡以下の場合、50%が減税されます。こういった減税の条件がいくつか設けられているのです。

詳しい条件については、国税庁HP「No.4124 相続した事業の用や居住の用の宅地等の価格の特例(小規模宅地等の特例)」を参考にしてみてください。

3-3.相次相続控除

短期間のうちに相次いで相続が続いた場合、相続税を支払うのが負担にあります。そこで、10年以内に2回以上相続があった場合、最初の相続税の一定額を2回目の相続の相続税から控除することができます。

詳しい条件については、国税庁HP「No.4168 相次相続控除」を参考にしてみてください。

3-4.未成年や障害者の控除

相続人が未成年者や障害者の場合、相続税額から一定の金額を差し引くことができます。

詳しくは、以下の国税庁のHPをご参照ください。

〇国税庁HP「No.4164 未成年者の税額控除」

〇国税庁HP「No.4167 障害者の税額控除」

4.財産を譲りたい人が決まっている場合、生前贈与という方法もある

土地の所有者が、「自分が生きている間に土地を誰かに譲りたい」と考えた場合や、土地の所有者の親族が「生きているうちに自分に土地を譲って欲しい」と考えた場合、生前贈与という方法があります。

ここまでみてきた「相続」は、ある人物が亡くなってからその財産を相続人に譲るものでした。誰が財産を相続するかということは、法律で決められています。

一方、生前贈与は、ある人物が生きているうちに誰かに財産を譲る方法です。こちらは誰に財産を譲るかを、「生前贈与する人」が自由に決めることができます。

誰に土地を譲りたいかすでに決まっている場合、生前贈与という方法を取るのが良いでしょう。

生前贈与する場合も、相続と同じように財産を譲り受けた人が税金を払う必要があります。生前贈与の場合は「贈与税」という税金を支払います。贈与税がいくらかかるかということは相続との違いは??土地を生前贈与する際に必要な全知識で詳しく解説していますので、そちらもあわせて参考にしてみてください。

5.まとめ

土地を相続した場合の相続税についてみてきましたがいかがでしたか。

この記事が、これから土地を相続するすべての方の参考になれば幸いです。