不動産投資の種類と特徴

不動産投資には、いろいろな種類があります。

各投資方法によって、メリット、デメリットは違います。

投資方法の選び方を間違えると、不動産の運用が上手くいかず、大損失を生み出すことも…。

そのため収益を挙げるには、自身に合う不動産投資の手法を探すことがベストです。

とはいっても、どんな投資方法があるか分からない人もいるでしょう。

そこで今回は、さまざまな不動産投資の種類を紹介します。

各投資方法を比較しながら、最適な投資手段を選んでみてください。

この記事を読むと分かること

- 不動産投資の種類

- 物件を購入せずに、不動産投資ができる方法

目次

1.不動産投資といっても種類はさまざま

住居用の不動産を用いて、投資をしたいと思っても、どのように不動産を買うかで、投資の進み方は変わります。

はじめに、4つのパターンに分けて、各買い方の特徴やメリット・デメリットを紹介します。

1-1.区分投資

区分投資とは、物件の一部を買う投資方法です。

「マンション10室のうち、2部屋のみを購入する」「アパート4室のうち、1部屋のみを購入する」イメージです。

1部屋単位の購入ができるため、出資金を抑えたい人や物件の管理に手間をかけたくない人に、最適の方法といえます。

一棟買いと比べると、少ない資金で購入できるため、物件を手放したくなった時に、買ってくれる人を見つけやすいです。よって、物件の売却を考慮して投資をしたい人にも、おすすめの方法といえます。

しかし、一部屋単位の購入であるが故に、大きな収入を得るのは難しいです。物件によっては、毎月2万円程度の収入しか入らない場合もあります。

さらに、保有している部屋以外のスペース(共用部など)のルールについては、他の部屋のオーナーと話し合って決める必要があります。

よって、物件の使い方に関するルールを自身の裁量のみで決めたい人にとっては、向いていない買い方といえるでしょう。

※区分マンション投資のメリット・デメリットに関しては、こちらの記事「区分マンション投資のメリットデメリットを一棟投資と比較し解説!」もご覧ください。

メモ

リスクヘッジの面で、いろいろな物件の部屋を一室ずつ買って、収益を挙げる人もいます。

1-2.一棟投資

一棟投資とは、マンションやアパートを丸々一棟購入して、投資を行う方法です。

メリットは、高収入が期待できることです。部屋数が多い物件であるほど、高収益が期待できます。しかも一棟買いですので、出資者は他に誰もいません。つまり、物件内のルールを自由に決められるということです。

その一方、一棟投資であるが故に、修繕費・固定資産税が発生した時の負担は大きいです。部屋や共用部、駐車場を改装する費用など、全て自己負担ですので、多額のランニングコストが発生します。

また、保有している部屋数が多い状況で、大量の空室が発生すると大損失を被ります。よって、資金に余裕がある人や、大損失が発生しても自身のキャッシュでどうにかできる人に、向いている方法といえるでしょう。

ポイント

ハイリスクハイリターン型の投資を望む人に、合っている買い方です。物件に問題があった場合は、大損失を被ります。そのため、物件の調査をしっかり行ってから買いましょう。

1-3.戸建て投資

戸建て投資とは、一軒家を購入して入居者に貸し出すスタイルの投資です。集合住宅と違って、修繕積立金の支払は発生しません。

空き部屋になっても、支払う費用は電気代などの基本使用料だけで済むため、ランニングコストを抑えたい人にピッタリです。建物の耐用年数も、集合住宅と比べて比較的長いため、建物の建て替えを極力避けたい人にも、向いています。

しかし、一戸建ての場合は建物によって内装や外装が大きく違います。自己流でリフォームをすると、物件の見栄えが悪くなって、入居者が集まらない恐れもあります。そのため、専門業者にしっかり見てもらうことが大事です。

さらに、集合住宅と比べて建設完了後~建物の価値が0になるまでの期間も早いため、高額で物件を売却したり、建物を担保にして融資を受けたりしたい人には、向いていません。

※マンション投資と戸建て投資の比較については、こちらの記事「マンションvs一戸建て。メリット・デメリットを徹底比較!」をご覧ください。

注意

物件によっては、庭の手入れが大変になる恐れがあります。

1-4.借地権(底地)投資

借地権投資とは、他人の土地を借りて投資をする方法のことです。「他人の土地に建ってる不動産を活用して投資する」方法で、数十年間借りることも可能です(契約内容によって、レンタルできる期間は異なります)。

自身名義の物件を保有せずに、不動産投資をしたい人におすすめの方法といえます。

最大のメリットは、コストが安いことです。購入時と比べて、安く借りられます。しかも、修繕費用を抑えたり、固定資産税の支払がなかったりするため、ランニングコストの削減効果もあります。

ただし、物件を借りている分、貸主に支払地代を払わなければなりません。その他に、保証金や更新料も発生するため、借りる年数によっては自身で購入した方が安く済む場合もあります。

よって、借りられる期間と支払費用を確認したうえで、利用することをおすすめします。

注意

自分の資産にはできないので、気を付けましょう。

2.住居を対象としない不動産投資もある

住居目的以外で使用する物件が、対象の不動産投資も存在します。どんな種類の物件があるか、見てみましょう。

2-1.オフィスビル

オフィスビルに、出資をするパターンです。オフィスビルのテナントに出資する投資家もいれば、丸々一棟買う人もいます。住居用の物件と比較すると、高価格帯のテナントが多いため、ハイリターンを期待している人に、おすすめの投資方法です。

会社によっては、10年以上入居してくれる場合もあるため、長期的に収入を得続けたい人にもいいでしょう。

しかし物件によっては、購入金額が一室数千万円、一棟十憶円を超えるため、投資金が少ない人は参入しにくいです。また、企業が倒産してテナント料が振り込まれない恐れもあります。貸す時は、そのあたりの対策も行いましょう。

2-2.民泊

民泊専用の物件に、投資をする人もいます。特徴は、住居用物件を購入する場合と比べて、住環境を意識して物件を選ばなくていい点です。なぜなら、民泊で利用する人は数日間~数週間程度しか、滞在しないからです。

民泊利用者が物件を選ぶ時は、交通アクセスや宿泊料金を重視することが多いです。しかも、宿泊場所を下見してから予約する宿泊客も少ないため、住環境を気にしすぎる必要はないといえます。

ただし、民泊専用物件に投資をする場合、民泊新法は理解した方がいいでしょう。民泊新法とは、民泊に関するルールが定められている法律です。たとえば、このようなルールがあります。

- 都道府県に届け出をしないと、営業は認められない

- 1年間で180日を超える営業をしてはならない

- 設備の要件を満たす必要がある etc

民泊新法の基準を満たしていない物件を購入して営業を行うと、警察に摘発されて営業停止処分が下される場合もあります。営業停止処分が下されると、民泊による収益が入らないため、リターンを受け取れません。

しかも民泊のルールは、地域間で異なるため、最低限の内容は頭の中に入れておきましょう。

注意

民泊のルールを把握している会社に依頼しましょう。

2-3.駐車場

駐車場の種類は、主に月極駐車場と時間貸駐車場に分かれています。自身で駐車場を運営する人もいれば、コインパーキングを展開している会社に、運営を委託する場合もあります。

メリットは、手間が少ないことです。敷地内に建物が建っていないため、部屋の内装を気にしたり、大がかりな作業をしたりする必要はありません。

管理をするのが苦手な人や不動産投資初心者の人でも、気軽に取り組めます。ランニングコストも、固定資産税や、少額の整備料しか発生しないため、不動産購入後に発生する費用を抑えたい人に最適です。

しかし、住居を貸す場合と比べると1人あたりの単価は安いです。とくに、駐車台数が少ない場合は利益を確保するのは難しいため、駐車場の設計などは力を入れた方がいいでしょう。

ポイント

駅から近い場所や、駐車場スペースが不足している場所に駐車場を設けると、稼げる可能性有!

2-4.物流倉庫

物流倉庫は、在庫を大量に抱える商社や通販・食品会社など、多くの企業が物流倉庫を使用しています。物流倉庫の使用率は、景気に左右されることが少ないため、安定的に収入を得たい人に、おすすめの投資です。

しかし、マンションやオフィスビルのように、区分投資を対象としている物件は少ないです。よって、100万円や200万円で購入可能な物件を探すのは難しいです。倉庫によっては使用する会社が現れず、収益0になる恐れもあるため、ご注意ください。

2-5.トランクルーム

トランクルームとは、物置部屋のことです。自宅にある荷物を保管する倉庫として、利用する人もいます。1畳程度の広さしかないタイプもあれば、6畳タイプの部屋もあります。

メリットは、住宅物件に投資する場合と比べて、利回りが高いことです。トランクルームによっては、表面利回りが30%を超えます。200~300万円程度で購入できる物件もあるため、購入費用を抑えたい人にピッタリです。

ただし、地域によってトランクルームの需要は異なります。狭いトランクルームの需要が高い地域もあれば、広いトランクルームが好まれる地域もあるということです。そのため、購入前に利用者の状況を調査することをおすすめします。

3.物件を丸々購入しなくても不動産投資に参加できる

不動産投資の中には、物件を丸々購入しなくても、参加できる方法もあります。最後に、その投資方法を紹介します。

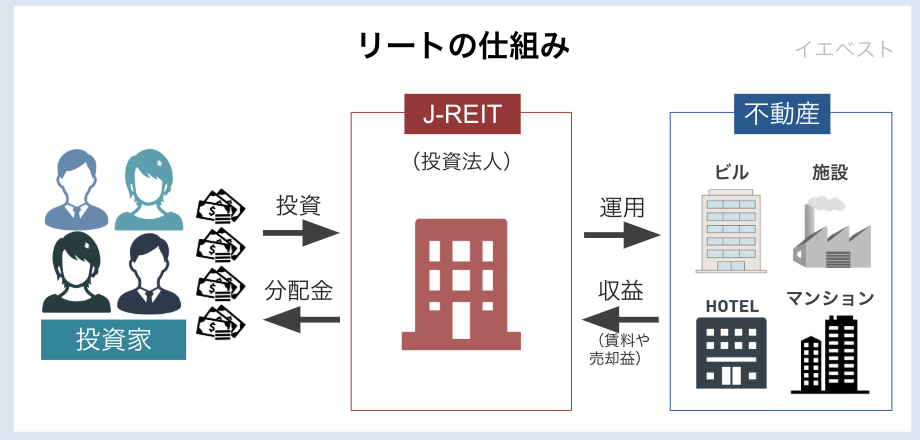

3-1.REIT

REITは、別名「不動産投資信託」と呼ばれている、投資方法です。一般的な流れは、こちらです。

- 投資家は証券会社に出資し、証券会社からREITと呼ばれる証券を受け取る

- 証券会社は複数の投資家から集めた出資金を元手に、専門家に不動産を運用してもらう

- 不動産の運用実績がプラスになれば、REITを保有している投資家は配当金をもらえる

流れは株式投資に近いです。

REITを買うメリットは、通常の不動産投資と比べて、最低出資金額が安いことです。なかには、数万円程度で購入できるREITもあります。仲介手数料や固定資産税も発生しないため、コストを抑えて投資に取り組みたい人におすすめです。

また、証券市場で気軽に売却できるのもポイントです。不動産を売却する場合、買い手が見つかるまでに数カ月間かかる場合もあります。

しかしREITの場合は、証券市場で活発的に売買が行われるため、売却までに数日~数カ月かかることはありません。つまり、気軽に売却したい人にも、おすすめの投資方法といえます。

一方デメリットは、保有しているREITが上場廃止になると、証券市場での取引が停止されることです。取引停止になったREITの価値は、0円になるため大損をしてしまいます。

その他に、投資対象の不動産を選べないのもデメリットです。一般的にREITで運用する不動産は、不動産投資法人が選びます。そのため、自身で不動産を選びたい人には向いていない投資方法といえるでしょう。

※REITに関しては、こちらの記事「REIT(リート)とは?不動産投資信託について徹底解説しました!」もご覧ください。

3-2.不動産私募ファンド

不動産私募ファンドでは、1つの不動産に複数の投資家が共同出資をします。

たとえば1,000万円の物件であれば、10分割にして一口100万円で投資家に販売し、複数人に出資をしてもらう形です。

REITと似ていますが、若干異なります。

REITの場合は、証券に対して出資をしますが、不動産私募ファンドの場合は、不動産に対して出資をします。同じ不動産投資ではありますが、微妙に投資先が違うのです。

REITのように、証券市場で活発的に売買が行われない投資方法であるため、短時間の値動きによる損失は、起こりづらいといえます。

しかも物件が売却された時は、売却価格の一部が手元に入ってきます(取り分がある場合のみ)

一方デメリットは、最低投資額が高いことです。一口当たりの最低購入金額は、安くても100万円必要だと思った方がいいです。それでも、単独で物件を購入する場合と比べると安いため、不動産投資の中では、安い資金で取り組める方法といえるでしょう。

| 私募ファンド | リート | |

| 上場 | 無し | 有り |

| 投資期間 | 3~5年 | 任意で選択可能 |

| 現金化 | しやすい | しにくい |

| 利回り | 10%以上も可能 | 3~4% |

| 不特定多数の購入 | 不可 | 可能 |

| ボラティリティ(価格変動のが激しさ) | 低い | 高い |

| 関係法令 | 会社法、資産流動化法など | 投信法 |

一般的な不動産投資の方法と似た形で投資をしたい人は、REITではなく不動産私募ファンドの購入をおすすめします。

4.まとめ

不動産投資には、いろいろな種類があります。投資の方法や建物の種類によって、投資金額は異なります。

どの投資方法を選ぶかで、損益額は大きく変わります。

自身が理想とする投資スタイルや、自己資金額に応じて、慎重に投資の種類・方法を選んでみてください。