不動産売却で利益が出たら、確定申告をしなければならないということをご存知ですか?

定められた期間にきちんと確定申告を済ませないと、延滞税がかかってしまいますので注意が必要です。不動産を売却する場合は、必ず確定申告についても押さえておきましょう。

この記事では、確定申告の基礎知識、確定申告の流れ、必要書類、特別控除を利用する場合についてなど、確定申告に必要な知識を徹底的に解説しています。また、確定申告の計算に使える会計ソフトのご紹介や、税理士を利用する場合の注意点など、知っておくと便利な情報についても書いています。これを読めば、不動産売却時の確定申告で困ることはなくなるでしょう。

不動産売却をした方は、ぜひ参考にしてくださいね。

目次

1.確定申告とは?

確定申告は、毎年1月1日から12月31日までの1年間に生じた全ての所得を計算し、国に申告・納税する手続きです。

不動産売却による譲渡所得がある場合、売却した年の翌年の3月15日までに確定申告を提出する必要があります。年末調整で会社を通じて納税しているという場合であっても確定申告が必要となりますので、注意が必要です。

2.不動産売却時に確定申告が必要な場合とは?

不動産売却によって利益が出た場合、確定申告が必要です。なぜなら、不動産を売却して出た利益に対して譲渡所得税・住民税が課せられるからです。

不動産売却時にかかる税金について不動産売却時にかかる税金については、不動産売却前に絶対に知っておきたい税金と確定申告まとめにまとめてありますので、整理しておきたい方はあわせて参考にしてください。

確定申告をしなければ、法定納期限の翌日から完納の日までの「延滞税」を課せられることになりますので注意しましょう。

不動産売却で損益が出た場合は、税法上は確定申告の必要はありません。ですが、確定申告をすると節税になる場合がありますので、その場合はした方が良いでしょう。この点については後ほど詳しく説明します。

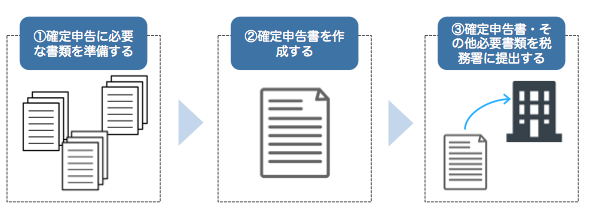

3.不動産売却時の確定申告の流れ

下記が、確定申告のフローチャートです。

4.譲渡所得で利益が出た場合の確定申告

最初に、譲与所得で利益が出たケースについて解説していきます。

4-1.確定申告に必要な書類と譲渡所得の内訳書について

確定申告に必要な書類を表にすると、下のようになります。

| 税務署から取得する申請書類 | ・確定申告書B様式 ・分離課税用の確定申告書 ・譲渡所得の内訳書(確定申告書付表兼計算明細書) |

| 自分で用意する書類 | ・不動産売却の売買契約書 ・不動産購入時の売買契約書 ・仲介手数料、印紙税などの領収書 |

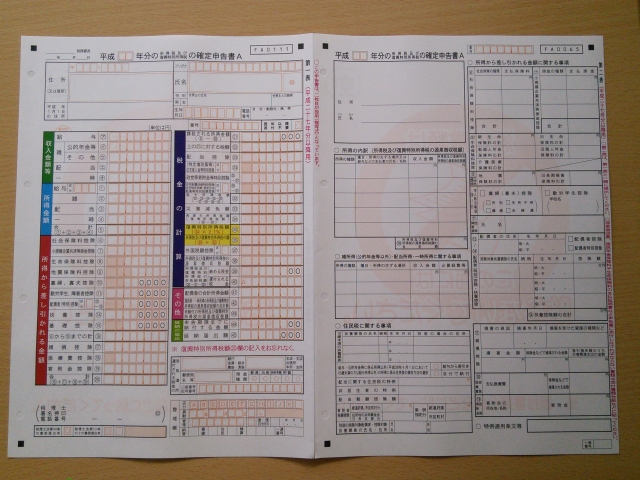

確定申告書のフォーマット下記を参照してください。

国税庁HP「確定申告書等作成コーナー」

①収入金額

収入金額とは、不動産の売買価格のことです。売買契約書にかかれた金額がこれにあたります。②取得費

取得費とは、不動産を取得するのにかかった費用です。通常、不動産の購入金額(新築建物の場合は建築費用)から減価償却相当額を差し引いて求めます。

不動産購入金額は、不動産購入時の売買契約や建築請負契約書などから求めます。

減価償却相当額については、 不動産投資の必須知識!マンション減価償却費の計算方法と利用方法の記事に計算方法の詳しい記載がありますので、参考にしてください。なお、土地の場合はこの計算は必要ありません。

ちなみに、相続の場合で、被相続人が不動産を取得した年月日から長い年月が経過しているため購入費用や建築費用がわからないときは、便宜的に譲渡価格の5%を取得費と求める特例もあります。役所に問い合わせてみましょう。③譲渡費用

譲渡費用は、不動産を売るためにかかった費用のことです。具体的には、仲介手数料、税金(印紙税、譲渡所得税など)などがあります。

4-2.特例を利用する場合について

不動産売却利益にかかる譲渡所得税について、ある要件を満たした場合、特別控除や軽減税率が適用されることがあります。その場合、上記書類に加えて別の書類が必要になってきます。

ここでは、2つの特例についてご紹介します。

①マイホームを売ったときの3000万円の特別控除の特例を利用する場合

自分が住んでいた不動産を売った場合、所有期間の長短に関係なく譲渡所得から最高3000万円まで控除できる特例があります。

この特例を利用するための要件は、

・自分が住んでいる家屋を売るか、家屋と一緒にその敷地や借地権を売ること(以前住んでいた家屋や敷地の場合、住まなくなった日から3年目の年の12月31日までに売ること)

・親子や夫婦など、特別の関係がある人に売ったものでないこと

などです。

その他、より詳細な要件について国税庁HPに記載がありますので、そちらも併せてご覧ください。

国税庁HP「国税庁HP「マイホームを売った時の特例」」

この特例を利用する場合、上の表に記載の書類に加え、除票住民票(売却した不動産の所在地の役所から取得)が必要となります。

②マイホームを売った時の軽減税率の特例を利用する場合

自分が住んでいた不動産を売った場合で、その不動産の所有期間が10年を超える場合は、軽減税率が適用されるという特例があります。この特例は、先ほど紹介した「マイホームを売ったときの3000万円の特別控除の特例」と併用することができます。

この特例を利用するための要件は、

・日本国内の自分が住んでいる家屋を売るか、家屋とともにその敷地を売ること

・売った年の1月1日において売った家屋や敷地の所有期間がともに10年を超えていること

などです。

その他より詳細な要件について国税庁HPに記載がありますので、そちらも併せてご覧ください。

国税庁HP「マイホームを売ったときの軽減税率の特例」

この特例を利用する場合、上の表に記載の書類に加え、売却した不動産の「登記事項証明書」が必要となります。

ここで紹介した2つの特例以外にも、「マイホームを売ったとき」「マイホームを買い換えたとき」など、様々な場合に応じていくつか特例が設けられています。

そして、その他の特例についても、それぞれについて必要書類があります。詳しくは国税庁HPに記載がありますので、そちらも併せてご覧ください。

5.譲渡損失が出た場合の確定申告

次に、譲与所得で損益が出た場合ケース。

譲与所得で損益が出た場合、確定申告によって節税になる場合があります。

具体的なケースとして、次の2つが挙げられます。

①マイホームの買い換えによって、譲渡損失が生じた

②住宅ローンが残っているマイホームを売却した結果、譲渡損失が生じた

5-1.マイホームの買い換えによって、譲渡損失が生じた

マイホームを買い換えによって譲渡損失が生じた場合、損益通算(一定の要件を満たすものに限り、その譲渡損失をその年の給与所得や事業所得などの他の所得から控除できる)の特例を受けることができます。確定申告を行うことで、特例が受けれます。

5-1-1.特例を受けるための要件

この特例を受けるための要件をまとめると、以下の表のようになります。

| 売却した不動産 | ・日本に存在している ・所有期間が5年を超える |

| 買い替えた不動産 | ・床面積50㎡以上 ・買い替え前の不動産を売却した年の前年から翌年までの3年の間に取得した不動産 ・取得した年の12月31日に、残り10年以上の住宅ローンがある ・取得した年の翌年12月31日までの間に居住見込みがある など |

より詳しい要件については、国税庁のHPに記載があります。

国税庁:「マイホームを買い換えた場合に譲渡損失が生じた場合」

5-1-2.譲渡損失の計算方法

特例を受ける場合、「譲渡損失」の計算方法を下記にまとめました。

譲渡損失の金額=売却した不動産の購入価格-(売却した不動産購入時の諸経費+売却した不動産の売却価格)

例:3000万円で購入した物件を2000万円で売却(諸費用200万円)した場合

2000万円-(200万円+3000万円)=-1200万円

5-1-3.必要な書類

この特例を受ける場合に必要な書類をまとめると、以下の表のようになります。

| 申請書類 | ・確定申告書 ・居住用財産の譲渡損失の金額の明細書(確定申告書付表) ・居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書 | |

| 自分で用意する書類 | 売却した不動産関連 | ・所有期間が5年を超えること及び面積を明らかにするもの(登記事項証明書や売買契約書の写しなど) ・旧居宅を売却した日から2か月を経過した後に交付を受けた除票住民票の写し又は住民票の写し(不動産の所在地を管轄する市区町村から交付をうける) |

| 買換えした不動産関連 | ・購入した年月日、家屋の床面積を明らかにするも の(登記事項証明書や売買契約書の写しなど) ・年末における住宅借入金等の残高証明書 ・不動産の所在地を管轄する市区町村から交付を受けた住民票の写し | |

5-2.住宅ローンが残っているマイホームを売却した結果、譲渡損失が生じた

住宅ローンの支払いが残っているマイホームを売却した結果、譲渡損失が生じた。譲渡損失をその年の給与所得や事業所得など他の所得から控除できる特例があります。確定申告をすることによって、特例を受けれる場合があります。

5-2-1.特例を受けるための要件

特例を受けるための要件が下記です。

・売却した不動産の所有期間が5年を超えている

・売却契約の締結前日までの段階で、残りの住宅ローンの期間が10年以上

詳細は、国税庁のHPに記載があります。

国税庁「住宅ローンが残っているマイホームを売却して譲渡損失が生じたとき」

5-2-2.譲渡損失の計算方法

「譲渡損失」の計算方法

譲渡損失の金額=売却した不動産の購入価格-(売却した不動産購入時の諸経費+売却した不動産の売却価格)

例えば、3000万円で購入した物件を2000万円で売却(諸費用200万円)した場合

2000万円-(200万円+3000万円)=-1200万円

5-2-3.必要書類

この特例を受けるために必要な書類をまとめると、以下の表のようになります。

| 申請書類 | ・確定申告書 ・居住用財産の譲渡損失の金額の明細書(確定申告書付表) ・居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書 |

| 売却した不動産に関連する書類 | ・登記事項証明書や売買契約書の写しなど、所有期間が5年を超えることを明らかにするもの ・売却した日から2か月を経過した後に交付を受けた除票住民票の写し又は住民票の写し ・「譲渡資産に係る住宅借入金等の残高証明書」(売買契約日の前日のもの) |

6.おすすめの会計ソフト

最近増えてきているのが、会計ソフトです。自分で計算するのが手間の方は、ぜひ検討してみてはいかがでしょうか。

下記が、会計ソフトの例です。

7.税理士を利用する場合は!?

ここまでは確定申告を自分で行う方法についてまとめてきましたが、税理士に依頼する方も多くいます。

4~5万円が税理士に依頼した場合の予算相場です。

下記サイトでは、全国の税理士を検索することができます。

TKグループ

NBC税理士法人グループ

8.まとめ

不動産売却時の確定申告について、理解はできましたでしょうか?

少し複雑な知識となりますが、順に見ていけばきっと理解することができると思います。

この記事が少しでも参考になれば幸いです。