アパート経営の「利回り」、とても気になりますよね?

利回りは、アパートでどれくらい利益を出せるかの指標になるので、大変重要なポイントです。

ところで、利回りをチェックする時、物件情報に書かれた利回りや不動産会社から提示された利回りをそのまま信用していませんか?

実は、物件情報に書かれた利回りや不動産会社から提示された利回りは、実際の利回りとは離れていることも多いのです。そのまま信用してしまうと、実際に不動産投資を始めてから想定との乖離に気付くこともあります。そのため、きちんと利回りをチェックしようと思ったら、自分で計算してみるしかないのです。

特にアパートの場合は、複数の部屋を管理するため、「空室率」まで加味して利回りを計算する必要があります。

これらの計算方法は、これからアパート経営を始めようという方にとって絶対に知っておきたい知識なのです。

この記事では、利回りの基本的な考え方・計算方法について詳しく解説するとともに、利回りを向上させる方法もいくつか紹介していきます。

目次

0.利回りの基本的な考え方

まず、利回りとはそもそも何なのか?を確認していきましょう。

利回りとは、投資した金額(投資額)に対して収益額(リターン)がどれくらいあるかを測る指標のことです。具体的な利回りのパーセントは、年間の収益額を投資額で割ったものに100をかけることによって算出できます。

利回り(%)=[年間収益額÷投資額]×100

具体的に考えてみましょう。Aという投資先は、投資額が1000万円かかり、1年で得られる収益額は100万円です。一方、Bという投資先は、投資額が2000万円かかり、1年で得られる収益額は180万円です。

B…投資額:2000万円、年間収益額:180万円

AとBを比較した時、どちらの方が利益の上がる投資先であるといえるでしょうか?

ここで、年間収益額を比較すると、Bの方が大きいです。なので、Bの方が利益を多く得られる投資先といえるのではないか、と考えた方もいるかもしれません。

ところが、Bの投資額はAの投資額の2倍かかっています。この点を含めてどちらが利益を多く得られる投資先であるかを考える際、利回りを計算するのです。

A、Bそれぞれの利回りを計算すると、下記のようになります。

Bの利回り(%)…[180万円÷2000万円]×100=9%

利回りはAの方が高いことがわかります。

よってこの場合、Aの方がより多く利益が得られる投資先だ、といえるのです。

なお、不動産投資においては、「投資額」が物件の購入価格で、「収益額」が物件を賃貸することで得られる家賃収入となります。この時、あくまで物件が満室であることが前提となります。

1.表面利回りと実質利回り

不動産投資における利回りには、2種類の計算方法があります。表面利回りと実質利回りです。

以下、それぞれについて説明します。

1-1.表面利回り

表面利回りは、以下の計算式で求められます。

表面利回り=[年間の家賃収入の総額÷投資用不動産の購入価格]×100

「年間の家賃収入の総額」は、年間で一度も空室が出なかった場合に得られる家賃収入の総額のことです。

「投資用不動産の購入価格」は、土地や建物の購入価格の合計のことです。

購入価格1億円、全10戸のアパートの場合を考えます。この物件を1室15万円で賃貸する時、表面利回りは下記のようになります。

表面利回り

=(15万円×10室×12ヶ月÷1億円)×100

=1800万円÷1億円×100

=18%

一般的に投資用不動産のサイトで紹介されている「利回り」は表面利回りの計算が多いようです。

ただし、実際には不動産を購入する上でも不動産経営をする上でも「諸経費」がかかります。

表面利回りは、不動産経営でかかる諸経費を考慮することなく計算された利回りです。

そこで、不動産経営でかかる諸経費まで考慮して計算する利回りが、実質利回りです。

1-2.実質利回り

実質利回りは、以下の計算式で求められます。

実質利回り=[(年間の家賃収入-諸経費)÷(投資用不動産の購入価格+購入時にかかる諸経費)]×100

「諸経費」は、不動産経営にかかる経費の合計のことです。具体的には、建物の維持管理費(管理費、修繕積立金、修繕金、資本的支出など)、租税公課(固定資産税・都市計画税)、火災・地震保険料があります。

「購入時にかかる諸経費」は、不動産の購入にかかる諸経費の合計のことです。具体的には、不動産仲介手数料、登録免許税などがあります。大まかに、購入価格の10%と計算することができます。

不動産投資の必要経費について詳しく知りたい方は、絶対に知っておきたい!不動産所得の必要経費を完全網羅の記事にまとめてありますので、あわせて参考にしてください。

さきほどの物件で、購入時の諸経費が1,000万円、年間の諸経費が300万円かかっていた場合、これを考慮した実質利回りは以下のようになります。

実質利回り

=[(1,800万円-300万円)÷(1億円+1,000万円)]×100

=(1500万円÷1億1,000万円)×100

=13.6%(小数点第2位以下四捨五入)

このように、表面利回りと実質利回りには差が出てしまいます(18%→13.6%)。

投資用不動産に書かれた利回りを信じて物件を購入してしまうと、実際に不動産の経営を始めたら思っていたほど利益が出ない、ということになってしまいます。

そのため、物件購入時は自分できちんと実質利回りまで計算する必要があるのです。

2.より正確に利回りを計算するために

ここまでが、一般的な「利回り」の計算です。不動産情報をもとに、実質利回りの計算式で計算すれば、かなり正確な利回りが算出できます。

ただ、もっと正確な利回りを計算したい場合、すべきことが2つあります。

①周辺家賃相場を調べる

②空室率を加味して計算する

以下、それぞれについてご説明していきます。

2-1.周辺家賃相場を調べる

購入しようとするアパートが新築物件や現在入居者がいない物件の場合、周辺家賃相場を調べるようにしましょう。

新築物件や現在入居者がいない物件の場合、物件情報に記載された家賃は「想定家賃」になります。

想定家賃とは、実際の賃料ではなく売主が想定で定めた家賃のことです。ちなみに、この想定家賃を元に算出した利回りを、想定利回りと呼びます。

もし、想定家賃が周辺家賃相場よりも高く設定されていると、想定利回りも高くなります。ところが、実際に物件を経営してみると想定家賃での賃貸ができず、実際の利回りは想定利回りよりも低くなるということがありうるのです。

こうならないためにも、すでに入居者がいる物件を検討する際は、今の入居者がいつから住んでいるのか、設定されている家賃が築年数に応じた周辺エリアの家賃相場と離れたものでないかを確かめる必要があります。

家賃相場については、下記のサイトで調べることができます。

参考:HOME‘S

2-2.空室率を加味して計算する

より正確な利回りを出すために、空室率を加味して計算するようにしましょう。

上でご紹介した利回りの計算は、「1年間満室の場合」を想定したものです。例えば全部で10戸あるアパートの場合、「1年間、10戸すべてに入居者がいること」を想定して計算されています。

ところが、実際には「10戸中4戸は空室(入居者がいない状態)」といった場合は十分にありえます。この点を加味して計算することで、より正確な利回りを算出することができます。

2-2-1.空室率の計算

具体的には、上でご紹介した実質利回りの計算に空室率を加味します。

空室率とは、マンションやアパートなどの賃貸住宅やオフィスなどの貸しビルの中で、空室がある割合のことです。空室率は下記の計算で求められます。

空室率={[年間の空室戸数×空室期間(月数)の平均]÷[全戸数×12ヶ月(1年)]}×100

「空室戸数」は、年間で一度でも賃貸借契約が解約になった物件の戸数です。

具体的に考えてみましょう。全10戸あるアパートで、年間合計4戸が空室になり、その平均空室期間は3ヶ月だとします。この場合、空室率は以下のようになります。

空室率

={[4戸×3ヶ月]÷[10戸×12ヶ月]}×100

=10%

空室率について詳しく知りたい方は、「空室率」について | 賃貸住宅、貸しビルの現状と空室対策の記事にまとめてありますので、あわせて参考にしてください。

2-2-2.空室率を加味した利回りの計算

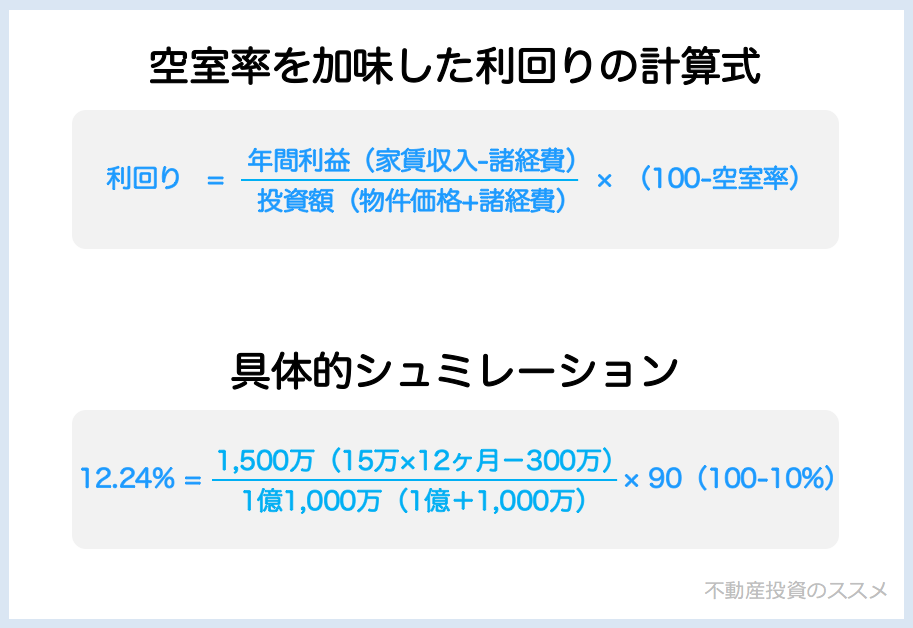

空室率を加味して実質利回りを計算すると、計算式は下記のようになります。

空室率を加味した実質利回り=[(年間の家賃収入-諸経費)÷(投資用不動産の購入価格+購入時にかかる諸経費)]×(100-空室率)

これまでの具体例をすべてあわせて考えてみましょう。

・購入価格1億円、全10戸のアパート

・1室15万円で貸出予定

・購入時の諸経費が1,000万円、年間の諸経費が300万円

・年間合計4室が空室になり、その平均空室期間は3ヶ月

この場合、空室率を加味した実質利回りは以下のようになります。

空室率を加味した実質利回り

=[(15万円×12ヶ月-300万円)÷(1億円+1,000万円)]×[100-10(%)]

=(1500万円÷1億1,000万円)×90

=0.136(小数点第4位以下四捨五入)×90

=12.24%

先ほどの実質利回り(13.6%)と差が出ていることがわかります。

2-3.利回り計算時の注意点

ここからは、実際に利回りを計算する場合の注意点について説明していきます。

紹介するのは次の3点です。

・利回りは時間の経過に伴い減少するものである

・長期入居に注意

・周辺エリアに賃貸需要があるか確認

以下、それぞれについて説明していきます。

2-3-1.利回りは時間の経過に伴い減少する

まず、利回りは時間の経過に伴いゆるやかに下がっていくものである、という点を知っておきましょう。

物件の家賃相場というのは、築年数の経過とともに減少していきます。一方、物件にかかる管理費や修繕積立金の金額は変わりません。このため、家賃収入が下落し、諸経費は一定ですので、結果的に時間の経過とともに利回りは下がっていくのです。

よって、物件を購入する際は、購入当初の利回りがずっと続くわけではない、という点を踏まえた上で資金計画を立てるようにしましょう。

2-3-2.長期入居に注意

すでに入居者がいる物件の購入を検討している場合、その入居者が長期入居ではないか注意する必要があります。なぜなら、長期入居の場合、家賃が周辺家賃相場より高く設定されていることがあるからです。

例えば、新築時から10年間同じ入居者が住み続けているとします。この場合、建物は築10年にも関わらず、家賃は新築時と同じかさほど変わらない金額で設定されていることがあります。

ところが、先ほども書いたとおり、家賃相場は築年数とともに下がります。よって、現在の入居者が退去した途端、いままでの新築時と変わらない高い家賃から、築10年の低い相場家賃に下がってしまうのです。そうすると、利回りも大幅に下がってしまいます。

こうならないためにも、すでに入居者がいる物件を検討する際は、今の入居者がいつから住んでいるのか、設定されている家賃が築年数に応じた周辺エリアの家賃相場と離れたものでないかを確かめる必要があります。

2-3-3.周辺エリアに賃貸需要があるか確認

利回りを計算する際は、物件の周辺エリアに賃貸需要があるかを確認しましょう。

利回りは、年間を通じて満室であることを前提に計算されます。そのため、どこかで空室の時期ができてしまうと、計算上の利回りを実現することはできません。つまり、いくら計算上は高利回りであっても、空室になってしまえばその高利回りを実現することはできないのです。

空室を避ける、または空室期間をできるだけ短くするためには、しっかり賃貸需要のあるエリアの物件を選ぶ必要があります。

例えば、一人暮らしが入居するワンルームマンションの場合、都心(できれば23区内)、主要な駅から近い(10分以内)といったエリアに賃貸需要があります。家族が入居するファミリータイプのマンションや戸建ての場合、病院や商業施設に近い、住宅地として人気がある、といったエリアに賃貸需要があります。

3.アパートの利回り相場

前提として、アパートの利回り相場は、立地や築年数によって変わってくるため一概には言えません。

そのため、参考になる程度に調べた結果を下記にまとめました。

※下記情報は、

・土地と建物両方を購入する場合

・駅から10分程度の平均的な立地

・ワンルームで5~10戸数程度

を前提としています。

※土地を持っていればその分費用が浮くので、もちろん利回りも上がります。

| 利回り目安 | 場所 | 築年 |

| 6.5〜7.0% | 東京23区 | 新築 |

| 8.0〜10% | 東京23区 | 中古 |

| 7.0%〜8.0% | 郊外・地方 | 新築 |

| 9.0〜12% | 郊外・地方 | 中古 |

4.利回りを上げる方法

ここからは、実際にアパート経営をしている人向けに、利回りを上げる方法をご紹介します。

実質利回りの計算をおさらいすると、下記のようになります。

実質利回り=[(年間の家賃収入-諸経費)÷投資用不動産の購入価格]×100

利回りを上げる方法としては、①年間の家賃収入を上げる、②諸経費を下げる、の2点が考えられます。以下、これら2つのポイントごとにみていきます。

4-1.年間の家賃収入を上げる

4-1-1.リフォーム・リノベーションをする

利回りを上げる方法として、リフォーム・リノベーションをするというのがあげられます。リフォーム・リノベーションを行えば物件の価値が上がりますので、家賃を上げることができます。

通常、入居者が退去した場合は次の入居者に備えてリフォームを行います。これとは別に、入居者にとって魅力的な設備を加えたり、建物の外観を良くしたりするために工事を行うのです。

ただし、これにはそれなりのお金がかかります。リフォーム・リノベーションの相場はまちまちですが、安くても数十万、大規模なものになれば数百万円はかかってしまいます。どのようなリフォームをするかしっかり考えた上で、リフォーム・リノベーション業者と値段の交渉を綿密に行う必要があります。

4-1-2.自動販売機の設置

所有する土地に余裕がある場合、アパートの近くに自動販売機を設置するというのも一つの手です。うまくいけば月に1万5,000円ほどの利益を見込むこともできるようです。

ちなみに、自動販売機の設置費用は、ほとんどの場合すべて業者さんが負担してくれます。よって、かかる費用は月々の電気代のみです。月々の電気代はだいたい2,000~3,000円なので、結果的に黒字になることが多いようです。

4-1-3.携帯電話の基地局の設置

利回りを上げる方法として、アパ^トに携帯電話の基地局を設置するというのも一つの手です。

携帯電話の基地局を物件に設置すると、携帯電話会社から賃借料が払われます。賃借料の金額は、都内などの人口の密集する地域の場合、月に10万円以上もらえるようです。そして、基地局の設置費用は携帯会社が負担してくれるので、費用はかかりません。携帯電話の基地局を設置すれば、支出なく賃借料を得ることが可能なのです。

4-2.諸経費を下げる

諸経費を下げる方法としては、自分で行える管理業務は自分で行うということがあげられます。

諸経費の中には、物件管理業者に払う管理費や、賃貸管理業者にはらう賃貸管理代行手数料が含まれています。物件管理業務は、建物設備の点検や建物の共有部分の清掃などです。賃貸管理業務は、家賃の集金代行や空室時の入居者募集などです。

これらの中から、自分でできるものを見つけて自分で行うことによって、管理費や賃貸代行手数料を下げ、諸経費を下げることができます。

例えば、物件管理業務について、経営するアパートと自宅が近ければアパートの共有部分の清掃は自分で行うことができますよね。こうすることで、管理費を減らすことができます。

また、賃貸管理業務について、入居者からの家賃の入金を自身の口座にすることで、賃貸管理業者に集金を頼む必要がなくなります。こうすることで、賃貸管理代行手数料を減らすことができます。

以上のように、物件管理業者や賃貸管理業者にどういった業務の代行を依頼しているのかを一度自分で確認し、その中から自分で行うことができるものを探してみると、諸経費を下げるポイントがみつかるでしょう。

5.まとめ

アパート経営を検討されている方は、利回りについてしっかり覚えておきましょう。