家賃収入を得るために、物件を探している最中の人もいるでしょう。

世の中には、家賃収入の稼ぎのみで生きている人もいます。

しかし、家賃収入が多いからといって、手元に入ってくる収入が多いとは限りません。

なぜなら、多額の税金が発生する恐れがあるからです。

つまり、不動産投資で得た収益を少しでも手元に残すには、多額の家賃収入を稼ぐだけではなく、税金対策にも力を入れる必要があります。

そこで今回は、家賃収入が発生する仕組みや概要を紹介しつつ、家賃収入の増やし方や節税対策などを紹介します。

この記事を読むと分かること

- 家賃収入が発生する仕組み

- 家賃収入が発生した時にかかる税金

目次

1.家賃収入って、どうやったら発生するの?

家賃収入とは、入居者が支払う家賃を受けとることによって、発生する収入のことです。必要経費が引かれる前の金額ですので、手元に入ってくる金額とは違います。

家賃収入が発生する一般的な流れは、下記の通りです。

- 不動産を購入する

- 購入した不動産に入居者が住む

- 入居者が(不動産会社or管理会社or大家)に家賃を支払う

- 入居者が支払った家賃を受け取り、家賃収入が発生

したがって、購入した物件に入居者がいなかった場合は、家賃収入は発生しません(不動産会社によっては、補償制度を設けていることがあります)。

2.家賃収入を期待して物件を購入したものの失敗をする理由って何?

家賃収入を期待して物件を購入した投資家の中には、収入が生まれずに大損失を被っている人もいます。ここでは、不動産投資に失敗をする理由を見てみましょう。

2-1.利回りのみで物件を購入した

利回りが高いという理由のみで、物件を購入して投資に失敗する例もあります。物件の中には、表面利回りが10%を超える不動産もありますが、入居者が集まらなければ家賃収入は0です。

物件の中には、入居者が集まらないという理由で高利回りに設定している場合もあるため、利回りの高さのみで物件を選ぶのは控えましょう。

関連記事>>>アパート経営の利回りの真実とは?正確な相場を把握できてますか?

注意

利回りの高さに、惑わされないようにしよう!

2-2.競売物件に手を出した

競売物件とは、裁判所が差し押さえをした物件のことです。なかには、競売物件を購入して失敗する人もいます。なぜなら、一般的な物件を購入する場合と比べて、購入前に閲覧できる情報が少ないからです。

代表例が、購入前に内覧を確認できないことです。物件によっては、人が住めない状況になっている場合もあり、購入後に後悔する人もいます。

しかも物件内に大量の物が残っていた場合、購入者が前の家主に確認をしてから、物を処分しなければならないため面倒です。よって物理的コストが発生して、上手く稼げなくなるのです。

関連記事>>>競売物件の購入方法・流れを解説!安さ目当ての初心者は要注意な理由

注意

人が住めない状況の物件を購入した場合、リフォーム代が莫大にかかる場合も!

2-3.ランニングコストが高い物件を購入した

多額のランニングコストが発生する物件を購入して、失敗する人もいます。物件の中には、地価が急上昇して固定資産税が上がる場合があります。

そのため、中長期的な観点でランニングコストの推測をしましょう。

2-4.収支の計画を立てていなかった

収支計画を立てずに、失敗する例もあります。いくら収入が高くても、費用も高かった場合、利益は少ないです。よって確実に利益を出すには、目標利益額にふさわしい収入と費用を載せた収支計画書をつくって、投資する物件を決めることが大事です。

収支計画を基に物件を決めることで、物件選びで失敗する確率を減るでしょう。

メモ

プロに依頼して、収支計画書の作成を手伝ってもらうのもアリ!

2-5.大学の移転を見抜けなかった

購入した物件付近にあった大学が移転してしまい、入居者がいなくなるパターンです。物件近くに大学があれば、1人暮らしを希望する大学生が入居してくれる確率が高いですが、大学が移転すると、周辺に住む学生が減るため入居希望者が減ります。

よって、家賃収入が生まれずに大損失を抱えてしまうのです。

3.家賃収入を増やすにはどうしたらいいの!?

どうせなら、家賃収入を増やしたいですよね。ここでは、家賃収入を増やすためのコツを3つ紹介します。

3-1.入居者が集まりそうな物件を購入する

いくら、自身が気に入った物件を購入しても、入居希望者がいなければ家賃収入は発生しません。

たとえば「単身者が多く住んでいるのに、ファミリー層の物件を購入する」。「一般ウケしない物件を買う」などです。

自身のセンスのみを充てにして物件を購入すると、入居者が入らない原因になります。家賃収入を獲得したいのであれば、自身のセンスのみに頼るのではなく、多くの人に指示されそうな物件を選ぶことが大事です。

こちらのページには、ワンルームマンションの投資を考えている人向けの記事が載っています。

関連記事>>失敗しないためのワンルームマンション投資マニュアル

3-2.手持ち資金を基に、物件を選ぶ

手持ち資金を考慮して、購入物件を選ぶことも重要です。資金を考えずに物件を買うと、このような状況に陥る恐れがあります。

- ランニングコスト・ローンが支払えずに物件を手放す

- 生活資金が不足して、心に余裕がなくなる

- 別の不動産を購入したいけど、資金がないため買えない

経済面・生活面に悪影響を与える恐れがあるため、資金に見合った物件を買うのは、大事です。

また、ローンを組む場合は、少し小さな金額にするのも重要です。ローンを組む額が小さければ、支払利息の金額を減らせるからです。

たとえば年利3%だった場合、ローンの額が100万円だと1年間の利息は3万円です。しかし、1000万円だと利息は30万円です(ローン額×利率で計算した場合)。支払利息が負担となって、資金繰りができなくなる投資家もいるため、気を付けましょう。

注意

生活苦で、物件を売却しなければならない状況に陥る人もいるため、慎重にローンを組もう!

3-3.家賃収入の目標に合わせて物件を購入する

家賃収入の目標額に合わせて、物件を購入するのも大事です。高額の家賃収入を期待し、自身の資金に見合わない物件を購入すると、収支計画が狂う恐れがあるからです。

ハイリターンの物件を購入した場合、獲得できる収益額は大きいですが、入居者がいなければ家賃収入は0になります。したがって、家賃収入が発生しなかった時のリスクを抑えるためにも、家賃収入の目標を設定して物件を買うことが大事なのです。

なお、家賃収入の目標額は、物件の運用用途に合わせて決めましょう。たとえば副業感覚であれば、月3~4万円程度の稼ぎで足りる人もいると思います。しかし、家賃収入のみで生活を送りたい場合は、毎月数十万円稼ぐ必要があります。

家賃収入の目標設定額は大幅に異なるため、「なぜ不動産物件を購入するのか?」考えてから、物件を購入しましょう。

4.家賃収入が発生しても税金の存在を忘れてはならない

家賃収入が発生したら原則、税金を払わなければなりません(払わなくていい場合もアリ)。税金の支払いを行わなかった場合、ペナルティとして延滞税や加算税が付いてしまい、多額の納税を命じられる恐れがあります。

そうならないためにも、税金は支払うべきです。ここでは、家賃収入が発生した時に支払う税金を2つ紹介します。

4-1.所得税

所得税とは、所得に対して発生する国税です。所得税を計算する時は、こちらの計算式を使います。

不動産(家賃)収入-経費-所得控除=課税対象額

課税対象額×税率-控除額=年間の所得税額

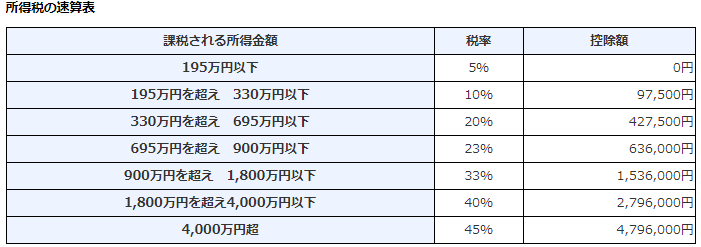

なお、所得税の計算時に使用する税率・控除額は、ご覧の通りです。

出典:国税庁

たとえば、課税対象額が320万円の場合は

320万円×10%-97,500円となるため、222,500円が年間の所得税額です。

4-2.住民税

住民税とは、「都道府県民税と市区町村民税」を合わせた税金のことで、地方税に分類されます。住民税を計算する時は、こちらの計算式を使います。

| 税金名 | 計算式 |

| 都道府県民税 | 課税対象額×都道府県民税の所得割率+都道府県民税の均等割額 |

| 市区町村民税 | 課税対象額×市区町村民税の所得割率+市区町村民税の均等割額 |

| 年間の住民税額 | 都道府県民税+市区町村民税-調整控除額 |

※課税対象額は、不動産(家賃)収入-経費-所得控除で算出。

なお、所得割率と均等割額は自治体によって若干異なりますが、大きな違いはありません。また調整控除額も、納税者によって違います。実際に例題を見てみましょう。

例.課税対象額100万円、都道府県民税の所得割率4%、均等割額2000円。市区町村民税の所得割率6%、均等割額3500円。調整控除額3万円の場合

メモ

100万円×4%+2,000円=4万2,000円

100万円×6%+3,500円=6万3,500円

4万2,000円+6万3,500円-3万円=7万5,500円(年間の住民税額)

上記が、住民税を求める時の計算式です。

なお、こちらのページには確定申告の方法も載っていますので、合わせてご覧ください。

関連記事>>初心者でも税理士不要!家賃収入がある人の確定申告の方法

5.税金を安くする方法はないの!?

どうせなら、税金を安くして1円でも多く手元にお金を残したいですよね。最後の章では、節税対策を中心に紹介します。

5-1.年間(1月1日~同年12月31日)の不動産所得を20万円未満に抑える

給与を受け取っている人は、給与以外の所得が年間20万円未満であれば、確定申告が免除されるからです(一部会社員を除く)。実例を挙げながら、見てみましょう。

メモ

パターン1.年間の給料300万円、不動産所得15万円

→副業の収入は15万円なので、不動産所得の確定申告は不要。

メモ

パターン2.年間の給料500万円、不動産所得5万円、内職の所得5万円

→副業の収入は10万円(不動産所得5万円+内職5万円)なので、確定申告は不要。

メモ

パターン3.年間の給料700万円、不動産所得15万円、内職の所得10万円

→副業の収入は25万円(不動産所得15万円+内職10万円)なので、確定申告は必要。

確定申告が免除されれば、副業に対する所得税・住民税は0です。よって、副業で不動産投資しか行っていない場合は、不動産所得を年間20万円未満にすれば、節税になるのです。

5-2.経費を増やす

経費を増やせば不動産所得額を減らせるため、節税に効果的です。不動産投資では、これらの経費を活用することを、おすすめします。

5-2-1.修繕費

修繕費とは、物件の改修や工事などを行う時に支払う費用のことです。修繕費を節約するのも大事ですが、修繕費を抑えすぎて物件の耐用年数が短くなってしまっては、元も子もありません。

お金をかけて建物の補強を行ったり、入居希望者のために内装を改造したりしたい人は、修繕費をかけてみてはいかがでしょう。

5-2-2.管理会社への支払

保有する物件に管理人を置いて、経費を増やすのも方法です。管理人に館内の清掃をしてもらえれば、購入者が清掃する必要はありません。しかも、管理人がいればセキュリティとしての効果も発揮するため、おすすめです。

5-2-3.保険料

火災保険料や生命保険料の支払額も、経費として計上できます。何かあった時の補償額を上げたい人は、高額の保険に加入して、経費を増やすのも方法です。

5-3.所得控除額を増やす

所得控除額を増やすと、所得税・住民税が安くなります。所得控除には主に、このような項目があります。

5‐3‐1.医療費控除

医療費控除とは、医療費(病院での診察代・薬代・介護用品代など)の年間支払額が10万円を超えた人に認められている控除のことで、10万円を超えた部分の金額を、所得控除に回せます。

たとえば、年間の医療費が15万円だった場合は、5万円を所得控除に回せるということです。

また、2021年12月31日までは医療費控除の特例として「セルフメディケーション税制」が適用されており、1万2000円を超えた金額を、所得控除に回せます。ただし、適用されるのは厚生労働省が指定した医薬品等の購入代のみです。

さらに、セルフメディケーション税制と医療費控除の併用も認められていないので、ご注意ください。(参考:国税庁)。

5‐3‐2.生命保険料控除

生命保険料控除とは、保険会社に毎月保険料を支払っている人に適用される所得控除です。医療保険・介護保険・個人年金の各枠に、最大4万円の所得控除が設定されています。つまり、最大で12万円の控除が可能です(参考:国税庁)。

5-3-3.小規模企業共済等掛金控除

小規模企業共済等掛金の支払額や個人用の確定拠出年金を支払った金額が、控除される制度を指します。最大の特徴は、1年間で支払った費用を全額控除できることです。

たとえば、2019年1月1日~同年12月31日までに支払った金額が50万円であれば、2019年分の確定申告では丸々50万円控除されるため、節税効果が高い控除といえます(参考:国税庁)。

5-4.青色申告を活用する

青色申告とは不動産所得から、最大で65万円控除される制度のことで、自営業者向けの制度となっています。なお、65万円の控除をするには、これらのルールを守らなければなりません(参考:国税庁)。

- 税務署に青色申告承認申請書を提出して、承認された

- 複式簿記で処理をしている

- 帳簿や書類を適切に保管している

上記のルールは全て守らないと、65万円の控除は認められないため、覚えておきましょう。

6.まとめ

発生した家賃収入を手元に残すには、「収入額を増やす」ことと「節税」が効果的です。収入額を増やしたい場合は不動産投資のプロに。節税は税理士に相談することで、解決できる可能性があります。

ぜひ、プロの力を借りて不動産投資に励んでみてはいかがでしょうか。